De La Determinacion Tributaria Final Final Final

Diunggah oleh

Cintia Isabel Rivas SellanHak Cipta

Format Tersedia

Bagikan dokumen Ini

Apakah menurut Anda dokumen ini bermanfaat?

Apakah konten ini tidak pantas?

Laporkan Dokumen IniHak Cipta:

Format Tersedia

De La Determinacion Tributaria Final Final Final

Diunggah oleh

Cintia Isabel Rivas SellanHak Cipta:

Format Tersedia

1

DE LA DETERMINACIN TRIBUTARIA

INTRODUCCIN

Los procedimientos tributarios en el Ecuador, se realizan en dos mbitos

completamente diferenciados:

1.- El contencioso; y,

2.- El Administrativo

El procedimiento contencioso es el que lo generan las Entidades de Justicia, dentro

del mbito jurisdiccional, y siendo un tema tan importante, lo debemos sealar

nicamente como referente del mbito tributario en el que desarrollaremos el tema

en estudio.

Los procedimientos administrativos permiten que las Administraciones Tributarias:

Central, Seccional y de Excepcin, generen actos administrativos que no son otra cosa

que los medios que utilizan las Entidades Administrativas para el cumplimiento de

sus funciones.

El Servicio de Rentas Internas y la Corporacin Aduanera Ecuatoriana, en su

condicin de Administraciones Centrales; la Direccin Financiera Municipal, como

Entidad Seccional y las de excepcin, tienen cada una, como funcin, la

administracin de los tributos que la Ley les asigna.

El Servicio de Rentas Internas tiene competencia en cuanto al impuesto a la Renta,

Impuesto al Valor Agregado, Impuesto a los Consumos Especiales, Impuesto a la

Salida de Capitales, Impuesto a las Tierras rurales; La Aduana tiene que ver con dos

aranceles y el Municipio con Impuesto a la propiedad urbana y rural, Alcabala,

Plusvala, vehculos, espectculos pblicos; y, las administraciones que tienen el

control de tributos concretos, as: la Direccin de Correos recauda y administra, tasas

postales, la Superintendencia de Compaas, la contribucin especiales, las

Autoridades portuarias, tasas de almacenaje.

Todas las administraciones tributarias ejercen sus funciones en goce de las facultades

que la Ley les otorga: Facultad Reglamentaria, Facultad, recaudadora, Facultad

Resolutiva, Facultad Sancionadora y Facultad Determinadora.

La Determinacin tributaria constituye una de las ms importantes facultades que la

ley otorga a las diferentes administraciones tributarias, de all que esa indispensable

conocer a fondo las actividades que realizan las administraciones tributarias dentro

de sus propios mbitos.

OBJETIVOS

Dar a conocer por la investigacin realizada la situacin jurdica tributaria en

nuestro pas a travs de sus principales Instituciones Jurdicas.

Facilitar la comprensin del Rgimen Tributario Ecuatoriano. y

2

Propiciar la investigacin sobre temas Jurdico-Tributarios.

CONCEPTO DE DETERMINACIN TRIBUTARIA

Art. 87.- Concepto.- La determinacin es el acto o conjunto de actos provenientes de los

sujetos pasivos o emanados de la administracin tributaria, encaminados a declarar o

establecer la existencia del hecho generador, de la base imponible y la cuanta de un tributo.

Del artculo arriba expuesto, en nuestra legislacin, se desprende que la

Determinacin consiste en el acto o conjunto de actos que pueden ser ejercidos, tanto

por el sujeto pasivo como por el sujeto activo de la obligacin tributaria, en ambos

casos se deber establecer:

1.- Si se ha llegado o no a verificar el hecho generador;

El Hecho Imponible

Es el hecho generador del impuesto, es el conjunto de circunstancias o de hechos,

presupuestos fcticos a cuyo apreciamiento, la ley vincula el nacimiento de la

obligacin tributaria. Puede ser un hecho material. Ejemplo: La importacin de un

vehculo; Un acto jurdico. Ejemplo: Celebracin de un contrato; El ejercicio de una

actividad econmica. Ejemplo: El comercio; Una actividad lucrativa. Ejemplo:

Obtencin de renta. El hecho imponible es una "reserva legal", lo que quiere decir

que debe ser establecido por la propia ley.

2.- En caso de haberse cumplido el hecho generador, el monto o valor susceptible de

imposicin, es decir, la base imponible sobre la cual se aplicar la tarifa del tributo; y,

La base imponible

Es el elemento que va a ser valorado en la forma y modo que se determine; la

valoracin de la materia imponible debe hacerse de acuerdo a la ley.

3.- En el caso de haberse verificado que se ha producido el hecho generador, del que

se ha cuantificado el valor sobre el cual se aplicar la tarifa del tributo que

corresponda, se procede a liquidar el valor del tributo, el monto de la obligacin

tributaria que deber el sujeto pasivo satisfacer a favor del Fisco.

La cuanta del tributo

Tambin se la designa como tipo impositivo o tarifa del impuesto, es aquella

cantidad o tanto por ciento que se lo aplica a la base imponible para determinar la

cuanta del impuesto.

La naturaleza constitutiva de la determinacin tributaria, se fundamenta en que slo

se constituye y es exigible luego del acto administrativo de determinacin, en virtud

de que la deuda en sta adquiere la caracterstica de ser lquida. Si la Ley establece

3

los presupuestos de hecho, pero esto no basta, precisa de un acto expreso de la

Administracin que establezca la existencia de la obligacin y su monto, fijando la

cuanta. En cambio la naturaleza declarativa de la determinacin, acepta que la

obligacin nace al producirse los supuestos de hechos acotados por la ley, nacimiento

que es anterior e independiente de toda actividad de Administracin y por tanto de

la determinacin que es posterior. La deuda tributaria existe no por haberse

determinado el tributo, sino por haberse producido el hecho generador. La actividad

de determinacin del tributo tiene carcter de declarativa, lo reconoce, ms no lo

crea.

Sobre lo expuesto, se ha esclarecido la distincin entre el momento que nace la

obligacin y el momento en que es exigible, punto de partida para tomar a la

determinacin con eficacia meramente declarativa respecto a la cuanta de ese crdito

ya nacido.

El proceso descrito en lneas anteriores, del cual se logra obtener el valor de la

obligacin tributaria, puede ejercerse tanto por el sujeto pasivo como por el sujeto

activo. En el primer caso, lo que hace el obligado tributario es declarar la existencia

del hecho generador, la base imponible y la cuanta del tributo, mientras que en el

segundo caso, es la administracin tributaria la que, en aplicacin de la facultad

determinadora conferida por la Ley, establece por medio de actuaciones

administrativas, la obligacin tributaria.

De lo dicho se deriva la importancia de la declaracin de impuestos que practica el

sujeto pasivo, y se colige por qu la Ley le da el carcter de definitiva y vinculante; al

fin y al cabo, la declaracin constituye una manifestacin de voluntad del sujeto

pasivo, en la cual informa el haber cumplido la conducta establecida en la Ley como

generadora de tributos, cuantifica la base sobre la cual deber aplicarse la tarifa del

tributo, y finalmente, liquida el valor de la obligacin tributaria que, segn su propia

manifestacin de voluntad, est obligado a pagarle al Fisco. La consignacin de datos

falsos en una declaracin constituye as mismo, una manifestacin de voluntad del

declarante, lo que podra ser as mismo un importante indicio de la intencionalidad

del mismo en cuanto al resultado que espera conseguir con la presentacin de la

declaracin en esa forma.

NATURALEZA DE LA DETERMINACIN.

En doctrina, se ha discutido la naturaleza de la determinacin como acto jurdico.

Hay quienes afirman que, la declaracin como acto, tiene carcter constitutivo, es

decir, que al ejercerse este acto o conjunto de actos tendientes al establecimiento de la

obligacin tributaria, recin hacen que dicha obligacin tributaria nazca. Por tanto,

siguiendo este criterio habra que decirse que, aunque el supuesto previsto en la Ley

como generador de obligaciones tributarias se hubiese producido, ninguna

4

obligacin habr nacido mientras no se haya ejercido un acto de determinacin de

dicha obligacin, sea que dicho acto lo cumpla el obligado tributario, o el ente

acreedor de dicha obligacin.

Una segunda posicin, afirma que la determinacin posee un carcter declarativo,

respecto de la obligacin tributaria seala que una inmediatamente de cumplido el

presupuesto establecido en la Ley como generador de obligaciones tributarias, dichas

obligaciones nacen. Aplicando una teora de causa-efecto afirmaramos que, al

verificarse la conducta tipificada en la Ley para generar la obligacin de pagar un

tributo, el efecto de la verificacin de dicha conducta es, invariablemente, el

nacimiento de una obligacin, consistente precisamente en el deber de pagar el

tributo. En este supuesto ocurre que la determinacin por tanto lo que hace es

simplemente declarar la existencia de la obligacin tributaria por el hecho de haberse

verificado el hecho generador, la determinacin entonces tiene carcter declarativo,

siendo que la obligacin tributaria como tal naci ya al momento mismo de

verificarse el hecho generador. Cierto es que, respecto de la determinacin existen

limitaciones temporales para su ejercicio, lo que no implica que la obligacin

tributaria pueda establecerse o hacerse nacer dentro de ese lapso de tiempo, sino

que nicamente podr declararse su existencia dentro de los trminos legales que

correspondan.

EFICACIA DE LA DETERMINACIN TRIBUTARIA.

Habindose sealado en lneas anteriores que la determinacin tiene carcter

declarativo de obligaciones tributarias, es de establecerse entonces en que supuestos

esta declaracin que se ejerce mediante el acto o conjunto de actos a los que

llamamos determinacin, son capaces de producir efectos jurdicos, tanto en el

obligado como en el acreedor tributario.

El sujeto pasivo puede ejercer el acto determinativo en cualquier tiempo, al ser una

declaracin de los hechos generadores de tributos verificados por l, y por

consiguiente la cuantificacin de las obligaciones a su cargo, no hay lmite de tiempo

para que l pueda presentar su declaracin tributaria. En el caso de la

Administracin tributaria, como sujeto activo del tributo, la potestad para ejercer los

actos que permitan establecer la existencia de obligaciones tributarias tiene lmites

temporales dentro de los cuales pueden ejercerse actos idneos para el

establecimiento de la existencia de obligaciones tributarias.

IMPORTANCIA DE LA DETERMINACIN DESDE EL PUNTO DE VISTA

ADMINISTRATIVO, JURDICO, POLTICO Y ECONMICO.

La determinacin de obligaciones tributarias constituye el pilar bsico de la labor de

las administraciones tributarias desde el punto de vista del control y la recaudacin

de obligaciones tributarias. Tengamos presente que es objetivo primordial de las

5

administraciones tributarias en general, y del Servicio de Rentas Internas en

particular el cumplimiento de todos los obligados tributarios en el pago de sus

obligaciones tributarias; cometido que puede conseguirse precisamente si se ejercen

actos tendientes a la verificacin sobre la correccin de las determinaciones que

dichos obligados realizan, y la realizacin de determinaciones en los casos de falta de

determinacin de obligaciones por parte de los sujetos pasivos de tributos.

Jurdicamente, la determinacin no es sino la realizacin en los hechos de la potestad

pblica de establecer cargas tributarias a cargo de los administrados, tengamos en

cuenta que la determinacin consiste precisamente en el establecimiento de la

existencia de obligaciones tributarias y el monto de las mismas, para poder proceder

de manera posterior a exigir su cumplimiento.

ACEPTACIN Y EJECUTIVIDAD DE LA DETERMINACIN TRIBUTARIA.

De conformidad con lo establecido en el artculo 88 del Cdigo Tributario vigente, en

concordancia con la Ley de Rgimen tributario interno en su artculo 22, existen tres

sistemas por las cuales se determina la Obligacin tributaria y el impuesto a la renta:

1. Por declaracin del sujeto pasivo;

2. Por actuacin de la administracin; o,

3. De modo mixto.

Para referirnos a la posibilidad de la exigibilidad de la obligacin tributaria

determinada, debemos establecer la diferencia entre el acto de determinacin ejercido

por el sujeto pasivo, del acto de determinacin ejercido por la administracin

tributaria.

DETERMINACIN DE LA OBLIGACIN TRIBUTARIA

Por declaracin del sujeto pasivo

Tratndose de un acto de determinacin ejercido por el sujeto pasivo del tributo por

medio de su declaracin, por mandato del Cdigo Tributario contenido en el Art. 89,

este acto declarativo tiene el carcter de definitivo, es decir que es inamovible,

invariable a menos que se trate de la existencia de errores de hecho o de clculo; y de

vinculante, con lo que el mandato legal denota que quien declara su obligacin

tributaria, queda obligado frente al Estado, representado por el Fisco, al

cumplimiento de la obligacin as determinada. Esta obligacin podr a su vez ser

exigida por el Fisco en el plazo de prescripcin establecido en la ley para el ejercicio

de la accin de cobro.

Cuando nos referimos a la determinacin por el sujeto pasivo estamos hablando de la

declaracin de impuestos.

6

Por actuacin de la administracin tributaria

De conformidad con lo establecido en el artculo 90 del Cdigo Tributario, cuando

hablamos de la determinacin por el sujeto activo, nos referimos a la Determinacin

como facultad de la administracin tributaria, comprendida en el artculo 68 del

mismo cuerpo legal, que en su parte principal indica:

Art. 68.- Facultad determinadora.- La determinacin de la obligacin tributaria, es el acto

o conjunto de actos reglados realizados por la administracin activa, tendientes a establecer,

en cada caso particular, la existencia del hecho generador, el sujeto obligado, la base imponible

y la cuanta del tributo.

El ejercicio de esta facultad comprende: la verificacin, complementacin o enmienda de las

declaraciones de los contribuyentes o responsables; la composicin del tributo correspondiente,

cuando se advierta la existencia de hechos imponibles, y la adopcin de las medidas legales que

se estime convenientes para esa determinacin.

Dicha determinacin se la puede realizar de dos formas:

Forma Directa.- (Art. 91 C. Tri)

Esta es realizada con la informacin que posee la administracin tributaria, acerca del

sujeto pasivo (contribuyente), sea esta proveniente de su contabilidad o registros y

ms documentos que posea, as como de la informacin que posea en sus bases de

datos.

Con ella se pretende, mediante bases ciertas establecer la real situacin del sujeto

pasivo que sirve de punto de partida para liquidar el tributo.

Forma Presuntiva.- (Art. 92 C. Tri)

Tendr lugar la determinacin presuntiva, cuando no sea posible la determinacin

directa, ya sea por:

Falta de declaracin del sujeto pasivo.

Los documentos que respalden su declaracin no sean aceptables por una razn

fundamental o no presten mrito suficiente para acreditarla.

En tales casos, la determinacin se fundar en los hechos, indicios, circunstancias y

dems elementos ciertos que permitan establecer la configuracin del hecho

generador y la cuanta del tributo causado, o mediante la aplicacin de coeficientes

que determine la ley respectiva.

7

Determinacin mixta

El Cdigo Tributario en su artculo 93 establece que la determinacin se realiza en

forma mixta, usando la informacin del propio contribuyente.

EL PROCESO DE DETERMINACIN EN EL SERVICIO DE RENTAS

INTERNAS.

El Servicio de Rentas Internas, ciertamente ha perfeccionado el ejercicio de la facultad

determinadora desde su creacin hasta la fecha, mejoramiento que es producto de las

experiencias vividas, los criterios discutidos al interior de la administracin, y sin

lugar a dudas, de los criterios que los Tribunales de Justicia han vertido en los

procesos controvertidos sujetos a su conocimiento y relativos al tema en cuestin.

Este mejoramiento en las actuaciones administrativas tendientes a la determinacin

tributaria se ve reflejado sin duda en la cada vez menor cantidad de impugnaciones

tanto administrativas como judiciales relativas a los procesos de determinacin. Se ha

visto tambin un avance importante en cuanto a la visin administrativa respecto de

la naturaleza y objetivos de la determinacin tributaria y su ejercicio, teniendo el

Servicio de Rentas Internas sobre este punto, siempre la visin de que una

determinacin tributaria debe arrojar como resultado siempre el valor que en estricto

derecho debe el contribuyente cumplir por concepto de obligacin tributaria.

En cuanto al proceso mismo de fiscalizacin, la administracin tributaria se

encuentra impedida legalmente de actuar segn con conveniencia o conviccin,

recordemos que por mandato del Cdigo Tributario, antes referido, el proceso de

determinacin es un proceso reglado, por tanto, para su cumplimiento se debe

cumplir de manera fiel las normas de procedimiento que establece en este caso, el

Reglamento para la Aplicacin de la Ley de Rgimen Tributario Interno. Conforme

dichas normas, el proceso de determinacin est a cargo de la unidad de auditora de

las administraciones tributarias, quienes para el cumplimiento de sus labores,

cuentan con las ms amplias facultades relativas al requerimiento de informacin y

de inspeccin de los archivos, documentos e instalaciones de los contribuyentes.

Iniciado el proceso con la orden de determinacin correspondiente, corresponde

recabar la informacin necesaria que permita establecer de manera cierta la existencia

o no de hechos generadores de obligacin tributaria, la base imponible para el clculo

de las mismas, y el monto del tributo a pagar. Es de anotar que para cumplir con el

objetivo de establecer de manera cierta la base imponible del tributo, y por tanto el

monto del tributo mismo, la administracin tributaria deber considerar toda la

informacin que est a su alcance y que se relacione con la determinacin del tributo,

sea que se trate de informacin obtenida dentro del proceso de determinacin, as

como de informacin con la que ya cuente o que la hubiese obtenido en otros

procesos de control al propio contribuyente o terceros. Aqu el requisito legal es que,

8

se comunique al contribuyente, de manera efectiva, sobre la informacin que est

siendo analizada y en base de la cual se establecer el monto del tributo.

Por tanto, es obligacin del contribuyente determinado, el proporcionarle a la

administracin tributaria todo cuanto instrumento probatorio se encuentre a su

alcance y que permita que la obligacin tributaria a su cargo se establezca de manera

cierta; bajo la conciencia de que por mandato de la Ley, el ocultamiento deliberado

de informacin o la realizacin de maniobras tendientes a entorpecer su obtencin o

anlisis constituye delito de defraudacin.

Ahora bien, existen casos en los que la informacin recabada por la administracin o

la proporcionada por el contribuyente, no son suficientes para sustentar la realidad

econmica del contribuyente determinado, o en los que, pese a existir informacin

abundante en cuanto a cantidad, es escasa en cuanto a calidad y que por tanto, no

presta mrito suficiente como para sustentar esa realidad econmica que debe

buscarse a toda costa dentro del proceso de determinacin. Siendo ese el caso, y ante

la imposibilidad de establecer de manera cierta la existencia de hechos generadores,

la base imponible para la aplicacin de la correspondiente tarifa de gravamen, o la

cuanta del tributo, la normativa dispone la posibilidad de que dichos elementos sean

presumidos, con la realizacin precisamente de un proceso de determinacin

presuntiva. En dichos procesos, la norma establece que lo que debe buscarse son

todos aquellos hechos, indicios, circunstancias y dems elementos ciertos que

permitan el establecimiento de la obligacin tributaria.

Solamente ante la imposibilidad de establecer estos elementos ciertos que nos

permitan inferir la obligacin tributaria deber acudirse a la aplicacin de ndices o

coeficientes pre establecidos normativamente para establecer el monto de la

obligacin tributaria.

Debe anotarse que, aunque la norma refiere la posibilidad de aplicar la

determinacin presuntiva en los casos en los que no se haya presentado declaracin

por parte del sujeto pasivo, debe entenderse que la omisin en el cumplimiento de

dicho deber formal debe estar acompaado adems de la ausencia de informacin

fiable que permita determinar la obligacin tributaria; caso contrario caeramos en el

absurdo de suponer que, en todos los casos en los que el contribuyente que debe

presentar declaraciones, no lo ha hecho, deber aplicarse la determinacin

presuntiva, hecho que obviamente no es aplicable cuando pese a la omisidad en la

declaracin sin embargo existe toda la informacin relativa a la existencia de hechos

generadores de tributos que permitan establecer el monto de la obligacin tributaria

generada.

Cules son los elementos, indicios o circunstancias que deben observarse al

momento de determinar presuntivamente un tributo?, la primera respuesta es que no

existe un procedimiento rgido que establezca cuales son en todos los casos los

elementos a observar, en cada determinacin debern aplicarse los que estn al

9

alcance del fiscalizador dependiendo el tipo de contribuyente fiscalizado y el tipo de

actividad a la que se dedica.

Dicho esto, debe afirmarse que, lo que habr que considerarse en una determinacin

presuntiva es la posibilidad de establecer elementos comparables con aquellos

presenten en el contribuyente fiscalizado, por tanto, habr que buscarse un

contribuyente de similares caractersticas en cuanto a actividad realizada y el tamao

o proporcin del negocio o actividad realizada como elementos primarios a

observarse; sin embargo, es indudable que debern considerarse otros elementos

menos rgidos y sujetos a ciertas condiciones no necesariamente de carcter

econmico o vinculadas directamente con el negocio como por ejemplo la ubicacin

geogrfica, el espacio de tiempo en el que se desarrolla la actividad, las condiciones

ambientales, polticas, religiosas, entre otras, que pueden influir en que la actividad

de un contribuyente se desarrolle en mejores condiciones que la del otro fiscalizado.

Una vez establecidos estos parmetros y consideradas todas las circunstancias

presentes en la comparacin, deber establecerse de manera ms o menos cierta

cuales son las condiciones en las que el fiscalizado habr ejercido sus actividades, y

de ello, establecerse de manera presuntiva cual sera el tributo generado.

Solamente ante la imposibilidad de poder establecer algn tipo parmetro de

comparabilidad, deber pensarse en la posibilidad de aplicar los ndices de

determinacin presuntiva, que por mandato legal debe fijarlos la mxima autoridad

tributaria mediante resolucin.

PROCEDIMIENTO DE LA DETERMINACIN TRIBUTARIA

El procedimiento se encuentra establecido en el artculo 240 AL 253 del Reglamento a

la Ley de Rgimen Tributario Interno, y puede ser de manera directa, presuntiva o

complementaria.

DETERMINACIN DIRECTA

La Administracin Tributaria definir los procedimientos para la realizacin de

determinaciones tributarias efectuadas por el sujeto activo o de forma mixta; as

como las correspondientes prioridades para efectuarlas.

La determinacin tributaria se efectuar por el departamento, rea o unidad del

Servicio de Rentas Internas facultado para realizar procesos de determinacin.

Cuando las circunstancias lo ameriten, el Director General del Servicio de Rentas

Internas, los Directores Regionales o Provinciales podrn disponer la actuacin

conjunta de dos o ms de estos departamentos, reas o unidades.

10

Notificacin del Inicio de la Determinacin

La orden de determinacin contendr los siguientes requisitos:

1. Identificacin de la autoridad que la emite.

2. Nmero de la orden de determinacin.

3. Nombres y apellidos, razn social o denominacin del sujeto pasivo, segn

corresponda.

4. Nmero de registro nico de contribuyentes o de cdula de identidad o de

documento de identificacin del sujeto pasivo.

5. Nombres y apellidos, y, nmero de registro nico de contribuyentes o de cdula

de identidad o de documento de identificacin del representante legal, de ser el

caso.

6. Direccin del domicilio fiscal del sujeto pasivo.

7. Obligaciones tributarias a determinar.

8. Funcionario responsable del proceso de determinacin.

9. Lugar y fecha de emisin.

10. Razn de la notificacin.

Requerimiento de Informacin

El Director General, los Directores Regionales y los Directores Provinciales del

Servicio de Rentas Internas o sus delegados podrn requerir por escrito al sujeto

pasivo determinado, y a cualquier persona natural o sociedad toda la informacin y

documentacin, impresa o en medio magntico, necesaria para la determinacin

tributaria. Adems, el funcionario responsable del proceso de determinacin podr

requerir, dentro de las diligencias de inspeccin o de comparecencia efectuadas a los

sujetos pasivos, la informacin y los documentos que considere necesarios.

Respecto de la informacin y documentacin recibida se sentar un acta que ser

firmada, en dos ejemplares, tanto por el funcionario responsable del proceso de

determinacin u otro facultado para el efecto, como por el sujeto pasivo o por su

respectivo representante debidamente autorizado; uno de los ejemplares del acta se

entregar al sujeto pasivo y otro se agregar al expediente del proceso de

determinacin.

La documentacin tendr que ser entregada dentro de los plazos sealados por la

autoridad tributaria y deber estar debidamente certificada por el sujeto pasivo o por

su representante debidamente autorizado, y por el contador, de ser el caso.

11

Diligencia de Inspeccin

El funcionario responsable del proceso de determinacin podr efectuar la

inspeccin y verificacin de los registros contables, procesos y sistemas relacionados

con temas tributarios, as como de sus respectivos soportes y archivos, tanto fsicos

como magnticos, en el domicilio fiscal del sujeto pasivo o en el lugar donde

mantenga tal informacin.

Tambin podr realizar inspecciones y revisiones a los sistemas informticos que

manejen informacin relacionada con aspectos contables y/o tributarios, utilizados

por el contribuyente, y obtener, en medio magntico o impreso, los respaldos que

considere pertinentes para fines de control tributario.

Para ejecutar las diligencias de inspeccin, el funcionario responsable del proceso de

determinacin podr acudir a las mismas acompaado de un equipo de trabajo

multidisciplinario, de acuerdo a la finalidad de cada proceso. Una vez que se haya

revisado y analizado la informacin, procesos, sistemas y dems documentos

pertinentes se elaborar un acta en la que sentar razn de la culminacin de dicha

inspeccin y de la informacin analizada; esta acta ser firmada, en dos ejemplares,

tanto por el funcionario responsable del proceso de determinacin como por el sujeto

pasivo o por su representante debidamente autorizado, y por el contador general, de

ser el caso; uno de los ejemplares del acta se entregar al sujeto pasivo y otro se

agregar al expediente del proceso de determinacin.

Actas de Determinacin

Concluido el proceso de verificacin, cruce de informacin, anlisis de las

declaraciones, informes, sistemas, procesos y dems documentos se levantar la

correspondiente acta borrador de determinacin tributaria, en la cual, en forma

motivada, se establecern los hechos que dan lugar a la determinacin de valores a

favor del Fisco por concepto de impuestos, intereses, multas y recargos aplicables, o

de valores a favor del sujeto pasivo.

Las actas de determinacin contendrn los siguientes requisitos:

1. Identificacin de la autoridad que la emite.

2. Nmero del acta de determinacin.

3. Nombres y apellidos, razn social o denominacin del sujeto pasivo, segn

corresponda.

4. Nmero de registro nico de contribuyentes o de cdula de identidad o de

documento de identificacin del sujeto pasivo.

5. Nombres y apellidos, y, nmero de registro nico de contribuyentes o de cdula

de identidad o de documento de identificacin del representante legal, de ser el

caso.

12

6. Nombres y apellidos, y, nmero de registro nico de contribuyentes del contador,

de ser el caso.

7. Direccin del domicilio fiscal del sujeto pasivo.

8. Obligaciones tributarias a las que se refiere la determinacin tributaria.

9. Fundamentos de hecho y de derecho de cada una de las glosas.

10. Valor del impuesto causado y a pagar segn corresponda.

11. Valor de las multas y recargos que correspondan.

12. Tasas de inters por mora tributaria aplicables a los correspondientes perodos.

13. Lugar y fecha de emisin del acta de determinacin.

14. Firma del funcionario responsable del proceso de determinacin.

El acta borrador de determinacin tributaria ser revisada por el funcionario

responsable del proceso de determinacin conjuntamente con el sujeto pasivo, para

lo cual la Administracin Tributaria dispondr su comparecencia mediante oficio

debidamente notificado al sujeto pasivo. Durante la comparecencia se entregar al

contribuyente un ejemplar del acta borrador correspondiente y la Administracin

Tributaria explicar las diferencias encontradas, los clculos efectuados y los

fundamentos de hecho y de derecho expuestos en el acta de determinacin,

finalizado lo cual se levantar un acta en la que se sentar razn de la comparecencia,

y de darse el caso, se expondrn las observaciones efectuadas por el sujeto pasivo; la

elaboracin de esta acta seguir el procedimiento establecido en el artculo referente

a requerimientos de informacin dentro de un proceso de determinacin tributaria.

A partir del da siguiente a la revisin del acta borrador, el sujeto pasivo tendr el

plazo improrrogable de veinte das para aceptar las glosas y los valores

determinados, o para fundamentar sus reparos al acta borrador, para lo cual deber

presentar a la Administracin Tributaria los respectivos documentos de descargo, en

cuyo caso se elaborar un acta en la que se sentar razn de la informacin y de la

documentacin recibida; la elaboracin de esta acta seguir el procedimiento

establecido para la recepcin de informacin dentro de un proceso de determinacin

tributaria.

Si pese a la notificacin de comparecencia hecha por la Administracin Tributaria, el

sujeto pasivo no acudiere a la revisin conjunta del acta borrador, se le notificar con

un ejemplar de la misma, mediante un oficio en el que se indique su inasistencia. En

este caso, el plazo de 20 das indicado en el inciso anterior se contabilizar desde la

fecha de notificacin del acta borrador.

Transcurrido el plazo de veinte das mencionado, el funcionario responsable

realizar el anlisis pertinente de la informacin y documentacin presentada por el

sujeto pasivo en este lapso, luego de lo cual elaborar el acta de determinacin final,

13

que suscrita por el Director General, Director Regional o Director Provincial, en su

caso, ser notificada al sujeto pasivo, sentndose en la misma la razn de la

notificacin. En el caso de que el sujeto pasivo exprese, luego de la revisin conjunta

del acta borrador, su conformidad con los valores determinados, la Administracin

Tributaria podr emitir y notificar el acta de determinacin final de determinacin

luego de recibida, por parte del sujeto pasivo, la conformidad con el acta borrador,

sin necesidad que culmine el plazo de veinte das mencionado anteriormente.

El acta de determinacin final deber contener los mismos requisitos previstos para

las actas borrador, excepto el sealado en el numeral 14.

Cobro de las Obligaciones

Una vez que el acta de determinacin se encuentre firme, se constituir en

documento suficiente para el cobro de las obligaciones tributarias que no hubieren

sido satisfechas dentro de los plazos previstos por el Cdigo Tributario, incluso por

la va coactiva.

LA DETERMINACION PRESUNTIVA

La determinacin presuntiva se efectuar en la forma y condiciones previstas en el Cdigo

Tributario, en la Ley de Rgimen Tributario Interno, en este reglamento y dems normas

tributarias aplicables.

El Director General, los Directores Regionales y Provinciales, en su caso, podrn disponer el

inicio de un proceso de determinacin presuntiva, para lo cual notificarn con la orden de

determinacin al sujeto pasivo, misma que contendr los fundamentos correspondientes para

su emisin.

Cuando se hubiere notificado una orden de determinacin directa y posteriormente la

autoridad tributaria considere pertinente la determinacin presuntiva, se notificar de esta

decisin al sujeto pasivo, mediante un oficio en el que se detallarn los fundamentos de hecho

y de derecho que motivaron el cambio del proceso a la forma de determinacin presuntiva.

Casos en los que la Administracin Tributaria podr iniciar una determinacin

presuntiva.

La Administracin Tributaria podr iniciar una determinacin presuntiva, entre otros, en los

siguientes casos:

1. Cuando el sujeto pasivo no haya presentado su declaracin de impuestos, o cuando

habindola presentado en su totalidad con valores en cero, la Administracin Tributaria

verificare a travs de cruces de informacin datos diferentes a los consignados en la

declaracin.

2. Cuando el sujeto pasivo no mantenga registros contables ni informacin que respalden

su declaracin.

14

3. Cuando, despus de notificada la orden de determinacin directa, se haya notificado al

sujeto pasivo tres requerimientos de informacin y este no entregare la informacin solicitada

dentro de los 30 das siguientes a la notificacin del ltimo requerimiento.

Los casos enunciados son excluyentes entre s y no constituirn disposicin obligatoria

para que la Administracin Tributaria inicie una determinacin presuntiva.

Aplicacin de coeficientes de estimacin presuntiva.

Cuando la Administracin Tributaria no pueda obtener datos que permitan presumir la base

imponible, ni siquiera de forma referencial o con poca certeza, se aplicarn, los coeficientes

de estimacin presuntiva de carcter general, por ramas de actividad econmica, fijados

mediante resolucin por el Servicio de Rentas Internas.

Actas de determinacin.

Finalizado el proceso de determinacin presuntiva, se emitir el acta borrador

correspondiente, luego de lo cual se seguir el mismo procedimiento aplicable para la de

determinacin directa. Las actas borrador y actas finales de determinacin presuntiva

contendrn los mismos requisitos establecidos para los casos de determinacin directa.

Las actas de determinacin contendrn los siguientes requisitos:

1 .Identificacin de la autoridad que la emite.

2. Nmero del acta de determinacin.

3. Nombres y apellidos, razn social o denominacin del sujeto pasivo, segn

corresponda.

4. Nmero de registro nico de contribuyentes o de cdula de identidad o de

documento de identificacin del sujeto pasivo.

5. Nombres y apellidos, y, nmero de registro nico de contribuyentes o de

cdula de identidad o de documento de identificacin del representante legal, de

ser el caso.

6. Nombres y apellidos, y, nmero de registro nico de contribuyentes del

contador, de ser el caso.

7. Direccin del domicilio fiscal del sujeto pasivo.

8. Obligaciones tributarias a las que se refiere la determinacin tributaria.

9. Fundamentos de hecho y de derecho de cada una de las glosas.

10. Valor del impuesto causado y a pagar segn corresponda.

11. Valor de las multas y recargos que correspondan.

12. Tasas de inters por mora tributaria aplicables a los correspondientes perodos.

13. Lugar y fecha de emisin del acta de determinacin.

14. Firma del funcionario responsable del proceso de determinacin.

15

Sanciones.

La determinacin presuntiva no obstar de la aplicacin de las sanciones que le correspondan

al sujeto pasivo por el cometimiento de infracciones de ndole tributaria.

LA DETERMINACIN COMPLEMENTARIA

La determinacin complementaria ha sido instituida como institucin jurdica

destinada a la revisin de un acto de determinacin dentro del proceso de

reclamacin administrativa.

En efecto, esta forma de determinacin est prevista para que sea ejercida dentro de

un proceso de reclamacin administrativa, cuando dentro de la tramitacin del

reclamo, en base a los elementos de juicio con los que en l se cuenten, llegue a

establecerse la existencia de hechos que no han sido considerados, o considerados de

manera parcial o inexacta dentro del proceso de determinacin que en ese reclamo se

impugna.

El Cdigo Tributario, al normar la determinacin complementaria, dispone:

Art. 131.- Determinacin complementaria.- (Sustituido por el Art. 6 de la Ley s/n, R.O.

242-3S, 29-XII-2007).- Cuando de la tramitacin de la peticin o reclamo se advierta la

existencia de hechos no considerados en la determinacin del tributo que lo motiva, o cuando

los hechos considerados fueren incompletos o inexactos, la autoridad administrativa dispondr

la suspensin del trmite y la prctica de un proceso de verificacin o determinacin

complementario, disponiendo se emita la correspondiente Orden de Determinacin.

La suspensin del trmite de la peticin o reclamo suspende, consecuentemente, el plazo para

emitir la resolucin correspondiente.

Realizada la determinacin complementaria, que se regir por el mismo

procedimiento establecido para el ejercicio de la facultad determinadora de la

administracin tributaria, continuar transcurriendo el plazo que se le concede a la

administracin para dictar resolucin, la que se referir al reclamo o peticin inicial y

contendr el acto de determinacin complementaria definitivo. El acto de

determinacin complementaria slo podr ser objeto de impugnacin judicial con la

resolucin de la peticin o reclamo inicial.

La pregunta que surge es entonces: En qu momento del proceso de reclamo puede

o debe iniciarse el proceso de determinacin complementaria?, y la respuesta,

conforme lo dispuesto en la norma es que en cualquier momento, una vez que se ha

abocado conocimiento del reclamo, siendo que las dudas existentes hasta antes de la

vigencia de la Ley reformatoria para la equidad tributaria en el Ecuador, referentes al

vencimiento del plazo original para la resolucin del reclamo, se han disipado pues

la norma actual de manera expresa seala que una dispuesta la realizacin del

proceso de determinacin complementaria, se suspende el plazo para la resolucin

16

del reclamo administrativo, plazo que continuar computndose solamente una vez

que se haya notificado al contribuyente con el acta borrador de determinacin

complementaria; el acto definitivo de determinacin complementaria deber emitirse

en un solo acto que contendr tanto la determinacin complementaria cuanto la

resolucin de la reclamacin presentada. Ese acto, contentivo tanto de la resolucin

del reclamo cuanto de la determinacin complementaria podr ser impugnado.

DETERMINACIONES SUMARIAS O ABREVIADAS

La normativa tributaria ecuatoriana permite el ejercicio de la facultad determinadora

por parte de la administracin tributaria de dos maneras, la primera, siguiendo todo

el procedimiento establecido en el Reglamento para la Aplicacin de la Ley Orgnica

de Rgimen Tributario Interno, a partir del Art. 240, procedimiento ste al que

podramos denominar para fines didcticos como de fiscalizacin profunda; y un

segundo tipo establecido en los Arts. 107 A, 107B y 107C2, agregados a

continuacin del Art. 107, de la Ley de Rgimen Tributario Interno, los cuales se

detallan a continuacin:

Art. 107 A.- Diferencias de Declaraciones y pagos.- El Servicio de Rentas Internas

notificar a los contribuyentes sobre las diferencias que se haya detectado en las declaraciones

del propio contribuyente, por las que se detecte que existen diferencias a favor del fisco y los

conminar para que presenten las respectivas declaraciones sustitutivas y cancelen las

diferencias, disminuyan el crdito tributario o las prdidas, en un plazo no mayor a veinte

das contados desde el da siguiente de la fecha de la notificacin.

Art. 107 B.- Orden de cobro o Aplicacin de Diferencias.- Si dentro del plazo sealado

en el artculo anterior, el contribuyente no hubiere presentado la declaracin sustitutiva, el

Servicio de Rentas Internas proceder a emitir la correspondiente "Liquidacin de Pago por

Diferencias en la Declaracin" o "Resolucin de Aplicacin de Diferencias" y dispondr su

notificacin y cobro inmediato, incluso por la va coactiva o la afeccin que corresponda a las

declaraciones siguientes, sin perjuicio de las acciones penales a que hubiere lugar, si se tratare

de impuestos percibidos o retenidos.

Art. 107 C.- Cruce de informacin.- Si al confrontar la informacin de las declaraciones

del contribuyente con otras informaciones proporcionadas por el propio contribuyente o por

terceros, el Servicio de Rentas Internas detectare la omisin de ingresos, exceso de deducciones

o deducciones no permitidas por la ley o cualquier otra circunstancia que implique diferencias

a favor del Fisco, comunicar al contribuyente conminndole a que presente la

correspondiente declaracin sustitutiva, en el plazo no mayor a veinte das. Si dentro de tal

plazo el contribuyente no hubiere presentado la declaracin sustitutiva, el Servicio de Rentas

17

Internas proceder a emitir la correspondiente "Liquidacin de Pago por Diferencias en la

Declaracin" o "Resolucin de Aplicacin de Diferencias" y dispondr su notificacin y cobro

inmediato, incluso por la va coactiva o la afeccin que corresponda a las declaraciones

siguientes, sin perjuicio de las acciones penales a que hubiere lugar, si se tratare de impuestos

percibidos o retenidos.

En los que se establece que, detectadas diferencias o inconsistencias en las

declaraciones presentadas por el sujeto pasivo del tributo, la Administracin

Tributaria detectar al sujeto pasivo con las diferencias o inconsistencias detectadas,

concedindole un trmino no mayor a 20 das para que proceda a cambiar sus

declaraciones introduciendo las variantes notificadas por la Administracin, en caso

de no efectuarlo, la Administracin Tributaria est en la posibilidad de emitir un acto

administrativo que contenga las diferencias o inconsistencias detectadas,

modificando la declaracin del contribuyente, y por tanto, procediendo a determinar

sus obligaciones tributarias.

Sobre este procedimiento del que surgen lo que se conoce como Liquidaciones de

pago por diferencias en las declaraciones, ya existente en la norma de la Ley de

Rgimen Tributario Interno antes de la reforma introducida con la Ley para la

Equidad Tributaria, han existido cuestionamientos por parte de los sujetos pasivos,

quienes han afirmado en varias ocasiones, en sus impugnaciones tanto

administrativas como en sede judicial, la necesidad de que en este tipo de

determinaciones se observe el procedimiento que para la determinacin tributaria

completa o profunda se establece en el antes mencionado Art. 240 y siguiente del

Reglamento, sealando que la inobservancia de las normas reglamentarias sobre

procedimiento causaran nulidad del acto determinativo de la Administracin. Al

respecto, la Corte Suprema de Justicia emiti ya varios fallos, que tienen el carcter

de jurisprudencia obligatoria, en el sentido de que en estas determinaciones sumarias

no debe aplicarse el procedimiento que para la determinacin directa sino que

estn sujetas al procedimiento propio que para ellas establece la norma. Como hemos

anotado en lneas anteriores, el proceso es muy sumario y consiste en poner en

conocimiento del contribuyente las inconsistencias o diferencias detectadas en su

declaracin -esta notificacin deber por supuesto estar debidamente motivada de

manera que permita al sujeto pasivo ejercer de manera efectiva su derecho de

oposicin y de defensa, y le permitan desvirtuar de manera efectiva las

inconsistencias de ser el caso-, se concede luego un trmino para que el contribuyente

proceda a rectificar su declaracin considerando los valores detectados; y, en caso de

que no se proceda a la rectificacin por parte del contribuyente, es la Administracin

Tributaria la que emitir el acto administrativo en el que dispondr los nuevos

valores a contener el acto determinativo presentado por el sujeto pasivo en su

declaracin.

Este acto administrativo, una vez firme, constituye por s mismo un acto contentivo

de una obligacin y por tanto, puede ejercerse respecto de l todas las facultades

tendientes al cobro de la obligacin all contenida.

18

EFECTOS DE LOS ACTOS DETERMINATIVOS

Todo acto de determinacin, independientemente de que sea ejercido por el sujeto

pasivo o por el sujeto activo, hace que respecto de dichos sujetos se produzcan

efectos directos e inmediatos.

En el caso del sujeto pasivo, el acto determinativo puede acarrear la obligacin de

pagar el tributo en l establecido como generado y por tanto adeudado al Fisco,

puede as mismo hacer surgir un derecho, el de solicitar el reintegro de los valores

que resultaren indebida o excesivamente pagados de aquel acto determinativo.

Para la administracin tributaria, un acto de determinacin surte los mismos efectos,

pero a la inversa si cabe la expresin, as, surge un derecho de acreedor tributario

respecto de los tributos que como consecuencia del acto determinativo se establezcan

debidos a su favor; y el de la obligacin como deudor respecto de los crditos que

resultaren a favor del sujeto pasivo del tributo.

CONCLUSIONES

De la investigacin realizada por el grupo, hemos ampliado nuestro conocimiento

dentro de la rama tributaria, una rama que se podra considerar nueva y difcil para

muchos abogados, ya que la mayora son penalistas, civilistas o constitucionalistas,

en mi opinin personal, no conozco a muchos abogados tributarios.

Hemos podido comprender las distintas formas de determinacin tanto por la

administracin tributaria, sea por parte del Servicio de Rentas Internas como de la

Aduana.

RECOMENDACIONES

Una determinacin tributaria tiene un lapso de 1 ao para ser finalizada, dentro de la

misma el Servicio de Rentas Internas mediante el auditor asignado requerir toda la

informacin necesaria para establecer las diferencias en los impuestos que le

permitan fundamentar las glosas. Se recomienda cumplir con todos los

requerimientos realizados por la Administracin Tributaria; de una manera eficiente

y ordenada, a fin de brindar todas las facilidades al Sujeto activo para que realice la

fiscalizacin correspondiente.

BIBLIOGRAFA

19

Libro INTRODUCCIN AL DERECHO TRIBUTARIO, autor Rafael Poma Neira,

Editorial Jurdica LYL

Artculo, DETERMINACIN TRIBUTARIA, Marlon Torres Rodas

Artculo, X Jornadas Ecuatorianas de Derecho Tributario, Tema II: Procesos de

determinacin tributaria por parte de la administracin.

Artculo, Dr. Leonardo Andrade, Profesor de la Facultad de Jurisprudencia de la

Universidad Central del Ecuador.

Cdigo Tributario Ecuatoriano (RO-S 544: 9-mar-2009)

Ley Orgnica de Rgimen Tributario Interno (R.O. 242-3S, 29-XII-2007),

Reglamento de la Ley Orgnica de Rgimen Tributario (Decreto Ejecutivo 1051;

Registro Oficial Suplemento 337 de 15 de Mayo de 2008)

Diccionario Jurdico elemental, Guillermo Cabanellas de las Cuevas.

VOCABULARIO

Fcticos.- De los hechos o relativo a ellos.

Medio magntico.- Un medio magntico es un dispositivo que almacena la

informacin en por medio de ondas magnticas. Son medios magnticos los discos

duros, discos de 3 1/2, cintas de audio o casetes.

Fisco.- Administracin encargada de recaudar los impuestos del estado.

Coactiva.- Que tiene fuerza para apremiar u obligar.

Anda mungkin juga menyukai

- Reforma Ley Notarial 1Dokumen44 halamanReforma Ley Notarial 1Cintia Isabel Rivas SellanBelum ada peringkat

- Carpeta de Emprendimiento y GestiónDokumen1 halamanCarpeta de Emprendimiento y GestiónCintia Isabel Rivas SellanBelum ada peringkat

- Justicia SocialDokumen16 halamanJusticia SocialCintia Isabel Rivas SellanBelum ada peringkat

- Caussam y ProsesunDokumen10 halamanCaussam y ProsesunCintia Isabel Rivas SellanBelum ada peringkat

- FRASES EN LATÍN. AB. TamaDokumen6 halamanFRASES EN LATÍN. AB. TamaCintia Isabel Rivas SellanBelum ada peringkat

- CAPITULO - NBSP - 1 LORTI Y REGLAMENTODokumen20 halamanCAPITULO - NBSP - 1 LORTI Y REGLAMENTOCintia Isabel Rivas SellanBelum ada peringkat

- Proyectos CEKIT ElectronicaDokumen81 halamanProyectos CEKIT Electronicahectcand67% (3)

- Osho - Emociones PDFDokumen40 halamanOsho - Emociones PDFangel_eor100% (5)

- Definicin Del Derecho Del TrabajoDokumen2 halamanDefinicin Del Derecho Del TrabajoCintia Isabel Rivas SellanBelum ada peringkat

- Trabajo Final Numero 2 EstadisticaDokumen17 halamanTrabajo Final Numero 2 EstadisticaAna Belen SomocurcioBelum ada peringkat

- La LecturaDokumen5 halamanLa LecturaAlexandra NunoBelum ada peringkat

- Decreto Supremo 011-2019 TRDokumen21 halamanDecreto Supremo 011-2019 TRAlex Carrasco BrionesBelum ada peringkat

- Temario Diplomado en Psicologia ForenseDokumen4 halamanTemario Diplomado en Psicologia ForenseCIPASBelum ada peringkat

- Cartografía social Barrio ComunerosDokumen6 halamanCartografía social Barrio ComunerosVIVIANA CAROLINA MURILLO AFANADORBelum ada peringkat

- TaponexDokumen36 halamanTaponexJaime AnzaBelum ada peringkat

- Caso Practicp Terapia Narrativa PDFDokumen19 halamanCaso Practicp Terapia Narrativa PDFMariaBelum ada peringkat

- Crítica-Nikola Tesla-El Genio Al Que Le Robaron La LuzDokumen2 halamanCrítica-Nikola Tesla-El Genio Al Que Le Robaron La Luzalternativehelp123Belum ada peringkat

- Geometria Analitica Hugo Iniguez Pdf1818302753Dokumen313 halamanGeometria Analitica Hugo Iniguez Pdf1818302753Mario89% (28)

- Cronorma y Talleres Incafic 2019Dokumen2 halamanCronorma y Talleres Incafic 2019Lisbeth Villafuerte MartínezBelum ada peringkat

- Nexus 2018 EspañolDokumen14 halamanNexus 2018 Españolivanelmasterrible100% (1)

- Delgado & Gutierrez - Metodos y Tecnicas Cualitativas de Investigación en Ciencias SocialesDokumen6 halamanDelgado & Gutierrez - Metodos y Tecnicas Cualitativas de Investigación en Ciencias SocialesMartínez Carlos67% (3)

- Samayoa Hugo PDFDokumen81 halamanSamayoa Hugo PDFCasandra JimenezBelum ada peringkat

- ElohistaDokumen3 halamanElohistaLuisPa CorreaBelum ada peringkat

- Cartas de Solicitud y Aceptacion de La ConsultoriaDokumen14 halamanCartas de Solicitud y Aceptacion de La ConsultoriaPaViBelum ada peringkat

- Procesar y Codificar Encuentas en Excel Paso A PasoDokumen7 halamanProcesar y Codificar Encuentas en Excel Paso A PasoWilson AcostaBelum ada peringkat

- 2.3 Normas y Reglas de PuntuaciónDokumen17 halaman2.3 Normas y Reglas de PuntuaciónChristian Araujo100% (1)

- Indicadores Eventos AdversosDokumen1 halamanIndicadores Eventos AdversosJuanFdoGarzonBelum ada peringkat

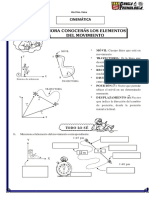

- Ficha de Trabajo Semana 1 - 6 Grado - Cinemática - FísicaDokumen4 halamanFicha de Trabajo Semana 1 - 6 Grado - Cinemática - FísicaMaricielo LecarosBelum ada peringkat

- Presión, masa y volumen en fluidos estáticosDokumen4 halamanPresión, masa y volumen en fluidos estáticosJuan AvqBelum ada peringkat

- Laboratorio de inglésDokumen4 halamanLaboratorio de inglésJORGE LUIS IDROGO PEREZBelum ada peringkat

- Péndulo Electróstatico Lab N°3Dokumen5 halamanPéndulo Electróstatico Lab N°3Laura Angelica Calvo Betancur100% (1)

- Examen Primero de PreescolarDokumen13 halamanExamen Primero de PreescolarLUIS MIGUEL CORTES COSTILLABelum ada peringkat

- Galton y La EugenesiaDokumen0 halamanGalton y La EugenesiaJesús CosamalónBelum ada peringkat

- Plan de MateDokumen1 halamanPlan de MateEdison PinchaoBelum ada peringkat

- Leyes de Newton y diagramas de fuerza para 6 problemas de físicaDokumen3 halamanLeyes de Newton y diagramas de fuerza para 6 problemas de físicaJUAN ENRIQUE DAMIAN CATALAN INZUNZABelum ada peringkat

- 05 - Nervi - El Lenguaje de La Arquitectura - ReparadoDokumen2 halaman05 - Nervi - El Lenguaje de La Arquitectura - ReparadoMario TocomBelum ada peringkat

- El Papel de Los Movimientos Sociales y deDokumen16 halamanEl Papel de Los Movimientos Sociales y deMarely Ararat Escobar0% (2)

- Plan de Desarrollo NOBSA TERRITORIO SIN LIMITES 2016-2019 PDFDokumen145 halamanPlan de Desarrollo NOBSA TERRITORIO SIN LIMITES 2016-2019 PDFMonica AlvarezBelum ada peringkat

- Sistema Dodge Romig muestreo aceptación lote atributosDokumen20 halamanSistema Dodge Romig muestreo aceptación lote atributosjorge jair corona perez100% (1)