Análise de Conjuntura - Politica Monetária - 2º Semestre de 2016

Diunggah oleh

Conjuntura UfesHak Cipta

Format Tersedia

Bagikan dokumen Ini

Apakah menurut Anda dokumen ini bermanfaat?

Apakah konten ini tidak pantas?

Laporkan Dokumen IniHak Cipta:

Format Tersedia

Análise de Conjuntura - Politica Monetária - 2º Semestre de 2016

Diunggah oleh

Conjuntura UfesHak Cipta:

Format Tersedia

5.

Poltica Monetria

CRDITO

Enquanto o ano de 2015 apresentou uma expanso contnua das

operaes de crdito de 6,6%, o ano de 2016 acumula at o ms de

setembro um recuo de 2,75%. Segundo os dados do Banco Central

do Brasil, as operaes de Crdito do sistema financeiro iniciaram o

ano de 2016 com um saldo de R$ 3,20 trilhes, recuando para R$

3,11 trilhes em setembro corrente. Houve queda nas operaes de

crdito Pessoa Jurdica no acumulado at setembro (R$1,42 trilho

para R$1,31 trilho), ao contrrio das operaes envolvendo pessoa

fsica que obtiveram um crescimento, balanceando em parte o saldo

total do setor privado.

Segundo a avaliao do chefe do Departamento Econmico do Banco

Central, os nmeros do mercado de crdito confirmam a continuidade

da tendncia de desacelerao dos emprstimos no Brasil. Essa

tendncia, vista h vrios meses seguidos, pode ser explicada pela

contrao da atividade econmica, pelos custos elevados e pela baixa

confiana no mercado. Por outro lado, indicam uma limitao

capacidade de retomada do investimento futuro.

Grfico 5.1- Saldo de Crdito do Sistema Financeiro (em R$ milhes)

Fonte: Banco Central do Brasil. Elaborao prpria.

Grfico 5.2 - Saldo total de Crdito do Sistema Financeiro X Pessoa Fsica e Jurdica (em R$

milhes)

Fonte: Banco Central do Brasil. Elaborao prpria.

Alm da diviso entre pessoa fsica e jurdica, as operaes de crdito

podem ser classificadas em crdito com recursos livres e crdito

direcionado. O crdito direcionado, como o prprio ttulo j diz,

destinado a determinados setores ou atividades da economia, como o

crdito rural, os financiamentos imobilirios e o crdito com recursos

do BNDES. O crdito de recursos livres envolve emprstimos nos

quais as instituies financeiras tm autonomia sobre o destino dos

recursos, como o financiamento de veculos, para pessoa fsica, e

financiamento para importaes, para pessoa jurdica.

Em alguns setores inclusos nos recursos livres, nota-se certa

oscilao nas operaes de crdito. Exemplo o financiamento de

veculos pessoa fsica, que, comparando o ms de janeiro com o

acumulado at setembro apresentou um crescimento de 5,74%, a

despeito de meses de grande retrao. Comparando os dados dos

ltimos 12 meses com igual perodo, o que se verifica tambm

retrao.

Na esfera dos recursos livres Pessoa Jurdica, v-se queda em

alguns setores, tambm se pode notar oscilaes nos saldos mensais.

No caso do financiamento importao, comparando janeiro com o

ms de setembro, houve uma queda de 17,75%. Entretanto, o

avano de julho para agosto superou R$ 100 milhes, o que

representa uma possvel ampliao da entrada de produtos e bens de

capital importados. Comparando janeiro a setembro de 2015 com

igual perodo de 2016 o recuo de 16%. Entretanto o volume de

crdito era maior, R$ 505 milhes e R$ 423 milhes,

respectivamente. No ms de setembro de 2016 o crdito com

recursos livres somou no total R$ 1,55 trilho.

O financiamento com recursos direcionados alcanou um saldo de R$

1,56 trilho. No segmento de pessoas jurdicas houve um

crescimento de janeiro a setembro em alguns setores. O crdito rural

avanou de R$ 2,06 bilhes para R$ 5,74 bilhes. O setor tendeu a

aumentar o volume de crdito visto que, por resoluo do CMN,

haver o retorno das renegociaes das operaes de crdito rural,

principalmente para os produtores afetados pela seca.

O financiamento imobilirio tambm cresceu de janeiro a agosto,

saindo de R$ 1,28 bilho para R$ 1,62 bilho. Mesmo com oscilaes

negativas no perodo, a previso para o restante do ano de que

este quadro seja de crescimento. A razo dessa previso positiva so

as alteraes no sistema de financiamento - expanso no valor

mximo de financiamento (R$ 1,5 milhes para R$3 milhes), e o

aumento na cota que pode ser financiada (de 60% para 70% do valor

do imvel).

A relao crdito/PIB, em setembro de 2016, foi de 50,8%, ante 54%

no mesmo ms do ano de 2015 e 54,53% em dezembro de 2015.

Grfico 5.3 Recursos direcionados ao financiamento imobilirio

Fonte: Banco Central do Brasil. Elaborao prpria.

TAXA DE JUROS

O Copom (Comit de Poltica Monetria) do Banco Central decidiu na

ltima reunio, dias 18 e 19 de outubro, e pela primeira vez em

quatro anos, por uma reduo para 14% na taxa bsica de juros

(Selic). Aps um longo ciclo de elevao, a Taxa Selic vinha sendo

mantida por mais de um ano em 14,25% a.a.. A deciso, novamente,

foi unnime, agindo de acordo com as expectativas das instituies

financeiras e do mercado.

A Taxa Selic apontada, de acordo com o Bacen, como o principal

instrumento de poltica monetria do pas voltado para o controle da

inflao, de acordo com o sistema de metas de inflao, estabelecida

pelo Conselho Monetrio Nacional (CMN). Tendo em vista os longos

perodos de inflao acima da meta estabelecida, a poltica monetria

adotada pelo Copom ainda contracionista. Essa retrao se mostra

mais representativa do que realmente efetiva, pois, devido

recesso, a inflao que persiste no uma inflao de demanda,

visto que houve um processo de forte contrao na dinmica

econmica nos ltimos tempos.

Os ltimos comunicados publicados pelo Copom evidenciam isso

apontar que a atividade econmica est um pouco abaixo

esperado no curto prazo, principalmente por conta do alto nvel

ociosidade da economia, que pode ser demonstrado pelos nveis

taxa de desemprego.

ao

do

de

da

importante destacar tambm a menor presso dos preos dos

alimentos que levaram a uma melhoria no cenrio das expectativas

da inflao, o que tambm influenciou para o recuo da taxa Selic.

Alm destes elementos, h tambm o processo de tramitao de

algumas medidas na economia, principalmente ajustes ligados rea

fiscal, dentre eles a PEC 241/16 (aprovada em 2 turno pela Cmara

e agora denominada PEC 55) que apresentada pelo governo como

sendo um fator que possibilitar a reduo na taxa de juros. Na viso

do Copom a continuidade do processo de reduo da Taxa Selic

depende da tramitao desses ajustes, que, segundo sua viso,

contribuiriam com o movimento de convergncia das taxas de

inflao meta.

Ao analisar o grfico 5.4, pode-se observar que h uma tendncia de

reduo da inflao no decorrer dos meses do ano corrente, o que

possibilitou a melhora das expectativas dos empresrios e analistas e

tambm o corte de 0,25 p.p. na Taxa Selic.

Por fim, na viso do COPOM, uma maior flexibilizao da taxa de

juros depender de um conjunto de fatores j mencionados, que

permitam uma maior confiana no alcance das metas de inflao em

um horizonte futuro.1

Grfico 5.4 Taxa Selic Meta x IPCA

15,00

14,00

13,00

12,00

11,00

10,00

9,00

8,00

7,00

6,00

5,00

IPCA (Acumulado 12 meses)

Meta Selic (% a.a.)

Fonte: Banco Central do Brasil/IBGE. Elaborao prpria.

Obs: As informaes referentes ao IPCA acumulado no ms de outubro ainda no foram divulgadas.

Ao analisar a taxa mdia de juros das operaes

sistema financeiro, computando-se as contrataes

livres e direcionados, pode-se observar que a taxa

a.a., em setembro de 2016, elevao de 3,7 p.p. no

meses.

de crdito do

com recursos

atingiu 33,0%

perodo de 12

No crdito livre, a taxa continuou aumentando, alcanando 53,4%

a.a. em setembro, apresentando uma variao de 7,2 p.p em doze

meses, enquanto que nas contrataes utilizando recursos

Todas as informaes das decises do Copom sobre a Poltica Monetria so obtidas a partir das Atas da

201 e 202 reunio.

1

direcionados, a ampliao em doze meses foi de 1,3 p.p., atingindo

11,1% a.a..

Olhando para o segmento de pessoa fsica, a taxa mdia de juros de

aplicao chegou a 42,5% a.a., aumentando 5,1 p.p. em um perodo

de 12 meses. A taxa das contrataes por recursos livres chegou a

73,3%, e nos recursos direcionados, equivaleu a uma taxa de 10,4%.

Destacam-se, como habitual, as elevaes nas modalidades do carto

de crdito rotativo e cheque especial.

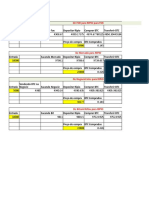

Tabela 5.1 Taxa de Aplicao (% a.a.) em 2016

Perodo

Jan

Fev

Mar

Abr

Mai

Jun

Jul

Ago

Set

Pessoa Jurdica

22,7

22,7

22,2

22,0

21,7

21,7

22,1

22,0

21,4

Pessoa Fsica

Total

39,2

39,9

40,6

41,4

42,0

41,8

42,0

41,9

42,5

31,4

31,8

32,0

32,4

32,7

32,6

33,0

32,9

33,0

Fonte: Banco Central do Brasil. Elaborao prpria.

A taxa de juro mdio do rotativo do carto de crdito subiu em

agosto para 480,3% a.a., a maior taxa dessa modalidade desde que

o Banco Central comeou a divulg-la, em 2011. Teve um aumento

de 66,1 p.p. em um perodo de doze meses, um valor expressivo. J

a taxa do cheque especial chegou a 324,9% a.a. no ms de

setembro, com uma variao de 61,2 p.p. em um perodo de doze

meses.

No segmento de pessoa jurdica, a taxa mdia de juros encontrou-se

em 21,4% a.a. no ms de setembro, caindo 0,3 p.p. no trimestre e

elevando-se 1,0 p.p nos ltimos 12 meses. Nas operaes com

recursos livres houve uma queda de 0,8 p.p. no ms, chegando em

29,8% a.a. em setembro, destacando-se recuos nas modalidades de

desconto de duplicatas, e tambm no capital de giro. Nas operaes

com recursos direcionados, a taxa chegou a 12,0% a.a. no ms de

setembro, queda de 0,4 p.p. em comparao com o ms anterior,

representado por uma retrao de 0,6 p.p. nos financiamentos para

investimentos com recursos do BNDES.

Pode-se observar, de forma geral, que h uma tendncia de aumento

de todas as taxas mdias de juros, no ano de 2016, tanto para

pessoas fsicas, quanto para jurdicas, principalmente para pessoas

fsicas, dando destaque s taxas de juros do crdito rotativo e do

cheque especial.

Por fim cabe destacar que, mantendo-se a demais taxas de juros de

captao em nveis elevados, h uma tendncia de manuteno do

spread bancrio2 tambm em trajetria crescente, observado por

uma expanso tanto nas operaes de recursos livre quanto

direcionados. O aumento do spread bancrio pode ser observado pelo

crescimento da inadimplncia para o consumidor devido ao cenrio

econmico e tambm pelo aumento da margem de lucros dos bancos.

A estrutura muito oligopolizada na determinao das taxas de juros

no Brasil concentra poder de mercado nas instituies financeiras,

que operam com elevadas margens de lucro e compensam custos e

inadimplncia com elevao da sua margem de lucro. Para evidenciar

esse fato, em 2015, o grupo Ita Unibanco obteve um lucro de R$

23,25 bilhes, segundo o balano divulgado pelo prprio banco, um

dos maiores recordes de lucros da histria entre os bancos brasileiros

de capital aberto.

Grfico 5.5 Composio do spread bancrio em 2014

Composio Spread Bancrio (2014)

Outros

12%

Impostos

Diretos

25%

Margem

de Lucro

Lquida

38%

Inadimplncia

25%

Fonte: Banco Central do Brasil. Elaborao prpria.

AGREGADOS MONETRIOS

A base monetria, soma do papel-moeda emitido mais reservas

bancrias, apresentou um saldo de R$ 247 bilhes em setembro de

2016, com uma expanso de 8,1% no perodo de 12 meses. Esta

expanso foi puxada tanto pela elevao das reservas bancrias que,

apresentaram uma ampliao de 16,4%, quanto pelo papel moeda

emitido, aumento de 6,8%. Na tabela 1, apresentado o saldo da

O "spread bancrio a diferena entre o custo de captao e a taxa cobrada pelos bancos ao

consumidor final. composto pelo lucro dos bancos, pela taxa de inadimplncia, por custos

administrativos, pelos depsitos compulsrios e pelos tributos cobrados pelo governo federal, entre

outros.

2

base monetria, do papel-moeda emitido e das reservas bancrias, e

suas respectivas variaes no perodo de 12 meses.

TABELA 5.2 BASE MONETRIA E COMPONENTES: SALDO EM FINAL DE PERODO JAN/16 A SET/16 (R$ BILHES)

Componentes

Jan

Base monetria

Fev

Mar

Abr

Mai

Jun

Jul

Ago

Set

240,32 252,56 242,53 242,14 239,96 234,67 240,84 235,76 247,03

Var. 12 meses (%)

0,8

Papel-moeda emitido

1,7

8,1

207,60 205,13 203,80 202,06 202,46 201,40 202,19 202,03

209,3

Var. 12 meses (%)

Reservas bancrias

5,7

0,7

3,0

0,2

1,2

7,0

4,1

3,6

2,5

2,4

4,1

2,9

3,3

3,5

6,8

32,71

47,42

38,72

40,07

37,50

33,27

38,65

33,73

37,74

6,2

-16,6

-8,5

31,4

-7,7

16,4

Var. 12 meses (%)

-16,5

16,4

-7,3

Fonte: Banco Central do Brasil. Elaborao prpria.

Torna-se possvel visualizar a tendncia da base monetria no

perodo em questo. Para o grfico 5.6 foram utilizadas as taxas de

variao acumulada de doze meses.

GRFICO 5.6 : VARIAO 12 MESES DA BASE MONETRIA E TENDNCIA NO PERODO DE

SET/2015 A SET/2016

10,0

8,0

8,14

7,01

6,0

5,76

4,0

3,72

3,03

2,0

0,51

0

Set

Out

Nov

Dez

Jan

Fev

Mar

Abr

1,75

1,17

0,78

0,76

0,19

Mai

Jun

Jul

Ago

Set

-2,0

-4,0

-3,13

-4,18

-6,0

Variao 12 meses

Linear (Variao 12 meses)

Linear (Variao 12 meses)

Linear (Variao 12 meses)

Fonte: Banco Central do Brasil. Elaborao prpria.

O grfico constata uma tendncia de expanso da base monetria no

perodo. Em um cenrio de taxa de juros elevada, retrao econmica

e do consumo das famlias, a forte alta da taxa de desemprego tem

desempenhado um papel central na taxa de inadimplncia da

economia, dessa forma os bancos comerciais devem ampliar o

volume de reservas para cobrir esse risco. Outro aspecto a inflao

que eleva a preferncia pela liquidez das famlias pelo motivo de

transao isso explica a elevao no papel moeda em poder do

publico.

TABELA 5.3 FATORES CONDICIONANTES DA BASE MONETRIA - JAN/16 A SET/16 (R$

BILHES)

Condicionantes

Conta do tesouro nacional

Op. com ttulos pblicos federais

Jan

Fev

Mar

Abr

Mai

Jun

Jul

Ago

5,46

Set

-5,25

2,04

8,51

-5,07

4,61

14,92

30,17

23,15

-28,72

18,81

34,81

-1,18

-18,40

7,55

-48,44

-0,32 -18,97

12,72

13,86

-2,60

19,23

4,26

1,72

-5,84 -10,64

Op. do setor externo

0,52

Redesconto do banco central

0,00

0,00

0,00

-0,01

-0,01

-0,11

0,29

-0,29

0,01

Dep. de instituies financeiras

0,86

2,70

8,05

5,18

-6,21

-2,51

1,92

-5,06

-2,28

3,05 -22,73

1,77

-4,25

-1,11

Op. com derivativos

Outras contas

Variao da base monetria

16,76

0,84

-14,96

-11,71 -42,69 -12,33

0,71

0,25

0,30

0,91

0,08

1,21

0,64

0,42

12,23 -10,03

-0,38

-2,17

-5,28

6,16

-5,07

11,26

Fonte: Banco Central do Brasil. Elaborao prpria.

Dentre os condicionantes da base monetria, apresentados na tabela

3, destacam-se o saldo da Conta nica do Tesouro Nacional, que

evidencia, quando positivo, dficit primrio da Unio, inclusive

fundos, de suas autarquias e fundaes. Ela implicou expanso de R$

23,15 bilhes em setembro. Em contrapartida, o saldo das operaes

com ttulos pblicos federais teve impactos contracionistas na base

monetria de R$ 10,64 bilhes.

Em 2016, o volume total de ttulos pblicos movimentados pelo

Tesouro Nacional apresentou mdia de R$ 4,04 trilhes mensais,

12,8% maior se comparado a 2015. Essa expanso na operao com

ttulos pblicos reflexo da poltica monetria contracionista adotada

no ultimo ano com objetivo de retirar liquidez da economia,

mobilizando o mercado a converter moeda em ttulos. No mercado

secundrio de ttulos pblicos, as operaes no overnight (operaes

de curto prazo realizadas por bancos baseadas na Taxa Selic e

lastreadas em determinados ttulos), so os principais componentes

do mercado de operaes compromissadas - operaes com

compromisso de recompra. No ms de setembro foram efetuadas

aproximadamente R$ 977,1 bilhes em operaes no overnight.

O M1, saldo mdio dirio dos meios de pagamento restritos, alcanou

R$ 307,6 bilhes em setembro. Expandiu 3,3% em doze meses,

decorrente do recuo de 1,5% nos depsitos vista e do aumento de

7,9% no papel-moeda em poder do pblico. O saldo dos meios de

pagamento no conceito M2, que corresponde ao M1 mais depsitos

de poupana e ttulos privados, expandiu 5% em doze meses,

somando R$ 2,3 trilhes. O saldo das cadernetas de poupana, R$

644,3 bilhes, cresceu 0,1% na comparao com o ano anterior, com

resgates lquidos de R$ 2,4 bilhes compensados pela incorporao

da remunerao dos depsitos. O saldo dos ttulos privados cresceu

8,2%, atingindo R$ 1,3 trilho, aps captaes lquidas de R$ 1,5

bilho nos depsitos a prazo. O conceito M3, que compreende o M2,

as quotas de fundos de renda fixa e os ttulos pblicos que lastreiam

as operaes compromissadas entre o pblico e o setor financeiro,

elevou-se 12% no ano, totalizando R$ 5,1 trilhes. O saldo das

quotas de fundos de renda fixa cresceu 17%, situando-se em R$ 2,6

trilhes, enquanto as operaes compromissadas, saldo de R$ 211

bilhes, expandiram 29%. O M4, que compreende o M3 e os ttulos

pblicos de detentores no financeiros, apresentou elevao de 0,5%

no ms e expanso de 11,9% em doze meses, somando R$ 6

trilhes.

Anda mungkin juga menyukai

- Boletim 57Dokumen102 halamanBoletim 57Conjuntura UfesBelum ada peringkat

- Boletim de Conjuntura N. 55Dokumen94 halamanBoletim de Conjuntura N. 55Conjuntura UfesBelum ada peringkat

- Análise de Conjuntura - Política Econômica - 2º Semestre de 2016Dokumen5 halamanAnálise de Conjuntura - Política Econômica - 2º Semestre de 2016Conjuntura UfesBelum ada peringkat

- Emprego e Salários - Apresentação - 1° Semestre de 2016Dokumen7 halamanEmprego e Salários - Apresentação - 1° Semestre de 2016Conjuntura UfesBelum ada peringkat

- Primeiro Semestre de 2016 - Boletim 54 Completo - Conjuntura UFESDokumen70 halamanPrimeiro Semestre de 2016 - Boletim 54 Completo - Conjuntura UFESConjuntura UfesBelum ada peringkat

- Análise de Conjuntura - Setor Externo - 2º Semestre de 2016Dokumen7 halamanAnálise de Conjuntura - Setor Externo - 2º Semestre de 2016Conjuntura UfesBelum ada peringkat

- Análise de Conjuntura - Política Fiscal - 2º Semestre de 2016Dokumen9 halamanAnálise de Conjuntura - Política Fiscal - 2º Semestre de 2016Conjuntura UfesBelum ada peringkat

- Primeiro Semestre de 2016 - Inflacao - Conjuntura UFESDokumen6 halamanPrimeiro Semestre de 2016 - Inflacao - Conjuntura UFESConjuntura UfesBelum ada peringkat

- Primeiro Semestre de 2016 - Nível de Atividade - Conjuntura UFES - Versao2Dokumen8 halamanPrimeiro Semestre de 2016 - Nível de Atividade - Conjuntura UFES - Versao2Conjuntura UfesBelum ada peringkat

- Primeiro Semestre de 2016 - Política Economica - Conjuntura UFESDokumen4 halamanPrimeiro Semestre de 2016 - Política Economica - Conjuntura UFESConjuntura UfesBelum ada peringkat

- Primeiro Semestre de 2016 - Política Fiscal - Conjuntura UFESDokumen8 halamanPrimeiro Semestre de 2016 - Política Fiscal - Conjuntura UFESConjuntura UfesBelum ada peringkat

- Primeiro Semestre de 2016 - Nível de Atividade - Conjuntura UFESDokumen3 halamanPrimeiro Semestre de 2016 - Nível de Atividade - Conjuntura UFESConjuntura UfesBelum ada peringkat

- Liderar conversas e vender com confiança no InstagramDokumen25 halamanLiderar conversas e vender com confiança no InstagramCapture brBelum ada peringkat

- Awtec Ficha Cadastral 2023Dokumen2 halamanAwtec Ficha Cadastral 2023Wellson SOUZABelum ada peringkat

- Economia Monetária Unidade 5Dokumen20 halamanEconomia Monetária Unidade 5Edson FilentiBelum ada peringkat

- Apostila Kahunas 2021Dokumen60 halamanApostila Kahunas 2021Mirian Andrian PereiraBelum ada peringkat

- Exercício prático FACDokumen3 halamanExercício prático FACAlisson Guimarães VasconcelosBelum ada peringkat

- Células de casais: por que os casais se separamDokumen97 halamanCélulas de casais: por que os casais se separamJuraci Miranda100% (1)

- Aula 04 Contabilidade IntrodutóriaDokumen16 halamanAula 04 Contabilidade IntrodutóriaSamuel Nogueira AleixoBelum ada peringkat

- Análise Financeira de Curto PrazoDokumen56 halamanAnálise Financeira de Curto PrazoBruno MattosBelum ada peringkat

- Lista 3 - BP e PPIDokumen2 halamanLista 3 - BP e PPIMarlyse AlvesBelum ada peringkat

- Comparação de exchanges para compra e venda de BTCDokumen8 halamanComparação de exchanges para compra e venda de BTCRafael CalixtoBelum ada peringkat

- Tributos Qual A Sua HistóriaDokumen5 halamanTributos Qual A Sua HistóriaEmissarios ArtDigitalBelum ada peringkat

- Custo de Capital da Magazine LuizaDokumen3 halamanCusto de Capital da Magazine LuizaRúbia ScarpatBelum ada peringkat

- Valores éticos na empresaDokumen18 halamanValores éticos na empresaLarissa100% (1)

- Resumo Do Texto 1 - A Primeira Globalização Financeira e A I Guerra MundialDokumen2 halamanResumo Do Texto 1 - A Primeira Globalização Financeira e A I Guerra MundialEike Ioshuah Domen PeñaBelum ada peringkat

- Cartilha Educação FinanceiraDokumen24 halamanCartilha Educação FinanceiraGerson Justino da SilvaBelum ada peringkat

- Resultado Da Prova Objetiva Após Recurso (SUPERIOR)Dokumen143 halamanResultado Da Prova Objetiva Após Recurso (SUPERIOR)EE Professor Paulo Freire PedagógicoBelum ada peringkat

- Brasilprev Multigestor I Fic MultimercadoDokumen1 halamanBrasilprev Multigestor I Fic MultimercadoRafael PosserBelum ada peringkat

- Lâmina COE Orama-MS S&P500 Com Retorno AlavancadoDokumen3 halamanLâmina COE Orama-MS S&P500 Com Retorno AlavancadoMarcus Dos SantosBelum ada peringkat

- Screenshot 2023-08-14 at 19.20.49Dokumen10 halamanScreenshot 2023-08-14 at 19.20.49annacleiagBelum ada peringkat

- Slide 3Dokumen35 halamanSlide 3JulianaBelum ada peringkat

- PDFDokumen4 halamanPDFVivian VickiBelum ada peringkat

- Relatorio Consolidado Mensal 2023 SetembroDokumen9 halamanRelatorio Consolidado Mensal 2023 SetembroHudson AugustoBelum ada peringkat

- Curso 171716 Aula 00 Grifado 516fDokumen78 halamanCurso 171716 Aula 00 Grifado 516fOtavio GabrielBelum ada peringkat

- Procedimentos e prazos para a aplicação do SAF-T e taxonomiasDokumen239 halamanProcedimentos e prazos para a aplicação do SAF-T e taxonomiasSara LopesBelum ada peringkat

- As SefirotDokumen12 halamanAs SefirotMárcio FellipiBelum ada peringkat

- O CapitalDokumen21 halamanO CapitalaninhaBelum ada peringkat

- ApolDokumen3 halamanApolNadine Coelho100% (1)

- Tcc 2 Caderno Juliana CampeloDokumen40 halamanTcc 2 Caderno Juliana CampeloGleice Taciana BarbosaBelum ada peringkat

- Exame de suficiência: análise de caso sobre provisões, combinação de negócios e lançamentos contábeisDokumen28 halamanExame de suficiência: análise de caso sobre provisões, combinação de negócios e lançamentos contábeisThalita PereiraBelum ada peringkat

- Consignado Breno 30332Dokumen8 halamanConsignado Breno 30332semodaintima0% (1)