Contabilizacion Impuesto de Renta y Complementarios

Diunggah oleh

carlos ivan mesa llanosHak Cipta

Format Tersedia

Bagikan dokumen Ini

Apakah menurut Anda dokumen ini bermanfaat?

Apakah konten ini tidak pantas?

Laporkan Dokumen IniHak Cipta:

Format Tersedia

Contabilizacion Impuesto de Renta y Complementarios

Diunggah oleh

carlos ivan mesa llanosHak Cipta:

Format Tersedia

CONTABILIZACIÓN IMPUESTO DE RENTA Y COMPLEMENTARIOS

El impuesto de renta, como cualquier otro hecho económico realizado por la empresa debe ser

reconocido y contabilizado.

Lo primero que se debe hacer es la provisión del impuesto de renta, provisión que se hace una

vez finalice el año gravable. Esta provisión consiste en una estimación del impuesto que se

deberá pagar. Es posible que a la hora de pagar el impuesto, el valor provisionado resulte

mayor o menor al impuesto definitivo, razón por la cual se deben realizar los ajustes del caso.

La contabilización de la provisión se realiza de la siguiente forma:

540505 (DB)

261505 (CR)

Cuando el impuesto calculado resulta mayor al impuesto provisionado, la diferencia se lleva al

gasto. Si el impuesto calculado resulta inferior a la provisión, el exceso de lo provisionado se

contabiliza como un ingreso [cuenta 425035 - recuperación de provisiones] contra la cuenta del

pasivo estimado [261505].

Una vez calculado el impuesto y realizados los ajustes del impuesto provisionado, se procede a

cancelar la cuenta de la provisión por impuesto de renta, y para ellos debitamos la cuenta

261505 y acreditamos la cuenta 240405.

Luego de lo anterior, se procede realizar los cruces correspondientes con las retenciones en la

fuente, los anticipos y saldos a favor.

No olvidemos que en el activo tenemos una cuenta de retenciones, otra de anticipos y otra de

saldos a favor, cuentas que se deben cruzar con la cuenta 24 del pasivo.

Pues bien, las cuentas del activo correspondientes las cancelamos con un crédito contra un

débito a la cuenta 240405, para así determinar el valor neto a pagar o el nuevo saldo a favor,

debido a que si el saldo de la cuenta 2404 nos da negativo o lo que es lo mismo, nos da un

saldo debito, significa que tendremos un nuevo saldo a favor, el cual debemos reclasificar como

un activo, lo cual hacemos acreditando la cuenta 2404 y debitando la cuenta 135520.

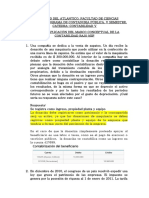

Supongamos los siguientes datos.

Total impuesto a cargo: 1.000.000 (240405) [A]

Anticipo año siguiente: 200.000 (135505) [B]

Anticipo año anterior: 100.000 (135505) [C]

Retenciones en la fuente: 800.000 (135515) [D]

Saldo a favor periodos anteriores: 400.000 (135520) [E]

Observemos que tanto al anticipo del año siguiente como al del año anterior le corresponden la

misma cuenta (135505), esto es porque en los dos casos es un activo, puesto que en el año

pasado pagué un anticipo y en este año también pagaré por el siguiente año.

Lo que se debe hacer con la cuenta 135505 es cruzar los dos valores. Se acredita lo pagado el

año pasado puesto que se descuenta este año, y se debita lo que se pagará por el próximo

año.

Veamos:

Cuenta Debito Crédito

135505 [B] 200.000

240405 [B] 200.000

240405 [C] 100.000

135505 [C] 100.000

240405 [D] 800.000

135515 [D] 800.00

240405 [E] 400.000

135520 [E] 400.000

SUMAS IGUALES 1.500.000 1.500.000

Veamos cuanto nos da el impuesto a pagar:

Total impuesto a cargo: 1.000.000 (240405) [A]

(+) Anticipo año siguiente: 200.000 (135510) [B]

(-) Anticipo año anterior: 100.000 (135510) [C]

(-) Retenciones en la fuente: 800.000 (135515) [D]

(-) Saldo a favor años anteriores: 400.000 (135520) [E]

Impuesto a pagar = – 100.000

En este caso, el impuesto a pagar es de -100.000, es decir que tenemos un saldo a favor

nuevamente.

Como la cuenta 240405 ha quedado con un saldo debito de 100.000, debemos reclasificarla

como un activo; para ellos acreditamos la cuenta 240405 por los 100.000 y debitamos la cuenta

135520 por los mismos 100.000 de modo que la cuenta 240405 quede con un saldo de cero.

Anda mungkin juga menyukai

- Isabella Taller Casos Parte 2.Dokumen8 halamanIsabella Taller Casos Parte 2.ISABELLA VILLEGAS MANTILLABelum ada peringkat

- AJUSTESDokumen39 halamanAJUSTESDaniel Felipe JimenezBelum ada peringkat

- Ejercicio de Flujo de CajaDokumen5 halamanEjercicio de Flujo de CajaNM100% (3)

- Taller 1 de Ingresos 2341436Dokumen14 halamanTaller 1 de Ingresos 2341436DARWIN ALEXIS CARDENAS BELTRANBelum ada peringkat

- 1 Implicancias Tributarias Adopción NIIFs 2015 GCDokumen50 halaman1 Implicancias Tributarias Adopción NIIFs 2015 GCVICTOR MARTIN VILLACORTA BERTOLOTTOBelum ada peringkat

- Teoria Del CyADokumen11 halamanTeoria Del CyAVerónica RuizBelum ada peringkat

- Hoja de TrabajoDokumen13 halamanHoja de TrabajosandraBelum ada peringkat

- Flujo de CajaDokumen5 halamanFlujo de CajaLINCOLH ANDY MENDOZA PEREDABelum ada peringkat

- Caso Practico Integral de La Determinacion Del Impuesto A La Renta de Tercera CategoriaDokumen17 halamanCaso Practico Integral de La Determinacion Del Impuesto A La Renta de Tercera CategoriaRodney Houston100% (4)

- Ejemplos de Los Impuestos Diferidos y CorrienteDokumen9 halamanEjemplos de Los Impuestos Diferidos y CorrienteSantiago Perez100% (1)

- Ejercicios Repaso Is - Soluciones JustificacionesDokumen8 halamanEjercicios Repaso Is - Soluciones JustificacionesMarisol Mateos DelgadoBelum ada peringkat

- Impuesto Renta MYPE 2023Dokumen9 halamanImpuesto Renta MYPE 2023Kenny Fabian Panana BarronBelum ada peringkat

- Nic 12 - Impuesto A La RentaDokumen71 halamanNic 12 - Impuesto A La Rentajavieri13Belum ada peringkat

- Ejercicio de Flujo de CajaDokumen2 halamanEjercicio de Flujo de CajaEvelyn MauricioBelum ada peringkat

- Documento Sin TítuloDokumen2 halamanDocumento Sin TítuloRicardo ABBelum ada peringkat

- PracticaDokumen2 halamanPracticaorlandoBelum ada peringkat

- Informe FinalDokumen15 halamanInforme FinalRodney HoustonBelum ada peringkat

- Ciclo Contable IlustrativoDokumen9 halamanCiclo Contable IlustrativoMisael Emilio Sosa FelizBelum ada peringkat

- Modulo Ii Flujo de Caja EjercicioDokumen2 halamanModulo Ii Flujo de Caja EjercicioAnonymous Y8Em4XyBelum ada peringkat

- Cuentas TDokumen7 halamanCuentas TyariiBelum ada peringkat

- Ecuacion Contable RRGDokumen40 halamanEcuacion Contable RRGRogelioBelum ada peringkat

- Contabilización de retenciones de ISLR e IVA con ejemplo de asientosDokumen3 halamanContabilización de retenciones de ISLR e IVA con ejemplo de asientossolojesussolojesus75% (4)

- Evaluacion Continua 1 Informacion ContableDokumen16 halamanEvaluacion Continua 1 Informacion ContableHyruBelum ada peringkat

- Contabilidad Tarea 3 Y 4Dokumen11 halamanContabilidad Tarea 3 Y 4Josenia RosarioBelum ada peringkat

- PRACTICA RESUELTA Flujo de EfectivoDokumen11 halamanPRACTICA RESUELTA Flujo de EfectivoAlvaro MartinezBelum ada peringkat

- Nic 12 PDFDokumen3 halamanNic 12 PDFNelzon Raul Ferrer AlcevesBelum ada peringkat

- INFOTEP Clasificación de cuentas y efectos en la ecuación contableDokumen7 halamanINFOTEP Clasificación de cuentas y efectos en la ecuación contableYeysi Bello BelloBelum ada peringkat

- Contabilización de La NóminaDokumen2 halamanContabilización de La NóminaKarol Maria Rojas Corea100% (2)

- Contabilizacion de Retenciones1)Dokumen3 halamanContabilizacion de Retenciones1)Jose Vargas100% (1)

- Efectos Enviados Al CobroDokumen1 halamanEfectos Enviados Al Cobrof3rnan20100% (1)

- ImputarSaldoFavorDokumen23 halamanImputarSaldoFavorValentina Bedoya GamarraBelum ada peringkat

- Actividad 1 Cuentas TDokumen8 halamanActividad 1 Cuentas TCarmen AlvaBelum ada peringkat

- Fresh1 SaDokumen9 halamanFresh1 SaZarai Rojas HuamanBelum ada peringkat

- NIC 11 Contratos de ConstrucciónDokumen7 halamanNIC 11 Contratos de ConstrucciónLucho ManriqueBelum ada peringkat

- 21.04.22 Nic 12.brenda CorregidoDokumen9 halaman21.04.22 Nic 12.brenda CorregidoLuis Farroñan RiojasBelum ada peringkat

- Practica EjemploDokumen1 halamanPractica EjemploMarco Jossiel Esteban MontielBelum ada peringkat

- Taller - Monografia Comercial 2019Dokumen4 halamanTaller - Monografia Comercial 2019Sadith Giraldo Borda100% (2)

- Asientos ContablesDokumen20 halamanAsientos ContablesAnderson Mendoza50% (2)

- Tratamiento Contable Del IvaDokumen2 halamanTratamiento Contable Del IvaPablo CesarBelum ada peringkat

- INSTRUCCIONES: Favor de Leer Cuidadosamente Las Instrucciones Antes de IniciarDokumen6 halamanINSTRUCCIONES: Favor de Leer Cuidadosamente Las Instrucciones Antes de Iniciarcecilia victoriaBelum ada peringkat

- 1 Cierre Tributario 2015 Caso PracticoDokumen28 halaman1 Cierre Tributario 2015 Caso PracticoCris HuancaBelum ada peringkat

- Caso 2Dokumen4 halamanCaso 2Ruxel RodriguezBelum ada peringkat

- Taller 2Dokumen7 halamanTaller 2Angela Maria Caña CastroBelum ada peringkat

- Umm - Conta.c11 Registro de Operaciones. Elias Lara FloresDokumen34 halamanUmm - Conta.c11 Registro de Operaciones. Elias Lara FloresGerman MartinezBelum ada peringkat

- Aplicaciones Contables y Cuentas BGDokumen10 halamanAplicaciones Contables y Cuentas BGKenyoPalominoCBelum ada peringkat

- contabilidad3.UNIDAD IVDokumen4 halamancontabilidad3.UNIDAD IVJosé Ramón Marcelino RuizBelum ada peringkat

- Caso Practico Modificación Del Coeficiente para Determinar El Pago A Cuenta Del Mes de Agosto 2015Dokumen8 halamanCaso Practico Modificación Del Coeficiente para Determinar El Pago A Cuenta Del Mes de Agosto 2015Miguel AngelBelum ada peringkat

- Caso TextilesDokumen76 halamanCaso Textilesraquel diaz cerquin100% (1)

- Actividad No. 2 Módulo 3 CorrectaDokumen12 halamanActividad No. 2 Módulo 3 CorrectaLismer Martínez75% (4)

- ESTADOS FINANCIEROS INTERMEDIOSDokumen54 halamanESTADOS FINANCIEROS INTERMEDIOSMAYRA ALEJANDRA MIRA MARCILLOBelum ada peringkat

- Conta Bili DadDokumen3 halamanConta Bili DadwendyBelum ada peringkat

- Caso Integral 3ra 2013Dokumen8 halamanCaso Integral 3ra 2013Jose C. DelgadoBelum ada peringkat

- Retencion en La FuenteDokumen6 halamanRetencion en La FuenteAlfredo HernandezBelum ada peringkat

- Cuentas contables: conceptos y aplicaciones básicasDokumen10 halamanCuentas contables: conceptos y aplicaciones básicasKaty OlimarBelum ada peringkat

- Gastos deducibles y cálculo IRDokumen8 halamanGastos deducibles y cálculo IRfaroddriguezBelum ada peringkat

- Practica II Tarea 3Dokumen6 halamanPractica II Tarea 3Mabel Fernández MarteBelum ada peringkat

- Asiento de Apertura Contable Del EjercicioDokumen9 halamanAsiento de Apertura Contable Del EjercicioCRISTIAN ANTONIO CASUSOL SIFUENTESBelum ada peringkat

- Guía para La Elaboración de Las Notas de ImpuestosDokumen2 halamanGuía para La Elaboración de Las Notas de Impuestosjohaleja24Belum ada peringkat

- Caso 3 - Proyectos S.A.Dokumen13 halamanCaso 3 - Proyectos S.A.Miguel InfantesBelum ada peringkat

- Régimen fiscal de los ingresos por actividades empresariales y profesionales 2021: Personas físicasDari EverandRégimen fiscal de los ingresos por actividades empresariales y profesionales 2021: Personas físicasBelum ada peringkat

- Retencion en La Fuente1Dokumen27 halamanRetencion en La Fuente1carlos ivan mesa llanosBelum ada peringkat

- Tesis Niif Cuentas Por Cobrar PDFDokumen74 halamanTesis Niif Cuentas Por Cobrar PDFLiss BarretoBelum ada peringkat

- Retencion-En-La Fuente1Dokumen35 halamanRetencion-En-La Fuente1carlos ivan mesa llanosBelum ada peringkat

- Retencion en La Fuente1Dokumen27 halamanRetencion en La Fuente1carlos ivan mesa llanosBelum ada peringkat

- Taller Activos1Dokumen7 halamanTaller Activos1Kenton QuirozBelum ada peringkat

- Tunja Acuerdo 029 2020Dokumen280 halamanTunja Acuerdo 029 2020carlos ivan mesa llanosBelum ada peringkat

- Perfil Aux Adtiva y ContableDokumen53 halamanPerfil Aux Adtiva y ContableLUZ MARINA AVENDAÑOBelum ada peringkat

- Tarifas Ica TunjaDokumen24 halamanTarifas Ica Tunjacarlos ivan mesa llanosBelum ada peringkat

- Retefuente Salarios 2021Dokumen275 halamanRetefuente Salarios 2021CRISTIAN ALONSO RODRIGUEZ GONZALEZBelum ada peringkat

- Tesis Niif Cuentas Por Cobrar PDFDokumen74 halamanTesis Niif Cuentas Por Cobrar PDFLiss BarretoBelum ada peringkat

- Concepto Jurídico 201811401354401 de 2018Dokumen5 halamanConcepto Jurídico 201811401354401 de 2018carlos ivan mesa llanosBelum ada peringkat

- Impuestos DiferidosDokumen7 halamanImpuestos DiferidosCarlos IvanBelum ada peringkat

- Perfil Aux Adtiva y ContableDokumen53 halamanPerfil Aux Adtiva y ContableLUZ MARINA AVENDAÑOBelum ada peringkat

- Tunja Acuerdo 029 2020Dokumen280 halamanTunja Acuerdo 029 2020carlos ivan mesa llanosBelum ada peringkat

- Tesis Niif Cuentas Por Cobrar PDFDokumen74 halamanTesis Niif Cuentas Por Cobrar PDFLiss BarretoBelum ada peringkat

- Tunja Acuerdo 029 2020Dokumen280 halamanTunja Acuerdo 029 2020carlos ivan mesa llanosBelum ada peringkat

- Examen Final Activos FijosDokumen2 halamanExamen Final Activos FijosCarlos IvanBelum ada peringkat

- FormatoDokumen6 halamanFormatocarlos ivan mesa llanosBelum ada peringkat

- EjercicioDokumen7 halamanEjerciciocarlos ivan mesa llanosBelum ada peringkat

- ExamenDokumen2 halamanExamencarlos ivan mesa llanosBelum ada peringkat

- CONCEPTO 20016 Depreciacion Horas de W y Libros de ContabilidadDokumen3 halamanCONCEPTO 20016 Depreciacion Horas de W y Libros de ContabilidadCarlos IvanBelum ada peringkat

- Cómo liquidar ventas con tarjetas débito Maestro y MasterCardDokumen2 halamanCómo liquidar ventas con tarjetas débito Maestro y MasterCardcarlos ivan mesa llanosBelum ada peringkat

- Talleres de Aplicación Práctica No. 2Dokumen5 halamanTalleres de Aplicación Práctica No. 2carlos ivan mesa llanosBelum ada peringkat

- Talleres de Aplicación Práctica No. 1Dokumen8 halamanTalleres de Aplicación Práctica No. 1carlos ivan mesa llanosBelum ada peringkat

- EVA empresa Financistas S.ADokumen4 halamanEVA empresa Financistas S.Acarlos ivan mesa llanosBelum ada peringkat

- Class 11 19 2017 09 50 SR AuditoriaiconceptosDokumen8 halamanClass 11 19 2017 09 50 SR Auditoriaiconceptoscarlos ivan mesa llanosBelum ada peringkat

- W VentanaDokumen1 halamanW Ventanacarlos ivan mesa llanosBelum ada peringkat

- Nias 700Dokumen101 halamanNias 700웬디웬디100% (1)

- Formulario Unico Ica Vigencia 2018 Gdot v3 (Excel)Dokumen41 halamanFormulario Unico Ica Vigencia 2018 Gdot v3 (Excel)carlos ivan mesa llanosBelum ada peringkat

- NIIFDokumen2 halamanNIIFHelicalBelum ada peringkat

- 103334.687 10000012024068 Extracto PDFDokumen1 halaman103334.687 10000012024068 Extracto PDFHenryA.CastañetaYujraBelum ada peringkat

- Valuación de Bonos PDFDokumen26 halamanValuación de Bonos PDFAysen Carlos Abanto SalasBelum ada peringkat

- Fraude Caso ParmalatDokumen5 halamanFraude Caso ParmalatjontniBelum ada peringkat

- Comunicándonos a distanciaDokumen10 halamanComunicándonos a distanciaKarla Karlita Arancibia AstorgaBelum ada peringkat

- Formatos de CedulasDokumen4 halamanFormatos de CedulasSantos Martin MongeBelum ada peringkat

- Plan TradingDokumen14 halamanPlan TradingMiguel PastranaBelum ada peringkat

- Evaluacion No 3 - ALTA GERENCIADokumen6 halamanEvaluacion No 3 - ALTA GERENCIAleidy80% (5)

- Punto de equilibrio y análisis de costosDokumen7 halamanPunto de equilibrio y análisis de costoskao dikitalBelum ada peringkat

- CASODokumen5 halamanCASOJhogan Jerson0% (1)

- Ejercicios Mercado de DivisasDokumen4 halamanEjercicios Mercado de DivisasAlejandra MaldonadoBelum ada peringkat

- Entrevista A Un Contador PúblicoDokumen3 halamanEntrevista A Un Contador PúblicoJose Luis Regalado Zaragoza100% (1)

- Shim y Siegel Cap 2 - Anal FinancieroDokumen60 halamanShim y Siegel Cap 2 - Anal Financieroce2jnz100% (2)

- Riesgo financiero y rendimiento de accionesDokumen1 halamanRiesgo financiero y rendimiento de accionesMercedes Baño HifóngBelum ada peringkat

- Portafolio de Inversiones Parte IDokumen16 halamanPortafolio de Inversiones Parte IJaime A. LópezBelum ada peringkat

- Invierte Pe Proceso ProyectosDokumen92 halamanInvierte Pe Proceso ProyectosJohn MoriBelum ada peringkat

- Amazon Historia + Carta Accionistas 1997Dokumen9 halamanAmazon Historia + Carta Accionistas 1997msBelum ada peringkat

- Evaluacion Economica de Proyectos de InversionDokumen5 halamanEvaluacion Economica de Proyectos de InversionNathaly AvilaBelum ada peringkat

- Tema IX. DividendosDokumen15 halamanTema IX. DividendosangelBelum ada peringkat

- +prospecto Pasteurizadora Táchira OQ2018Dokumen202 halaman+prospecto Pasteurizadora Táchira OQ2018Finanzas DigitalBelum ada peringkat

- Pizarra Clase Valoracion AccionesDokumen27 halamanPizarra Clase Valoracion AccionesManvel Stonazo GameroBelum ada peringkat

- Articulo Teorias PostobonDokumen17 halamanArticulo Teorias PostobonEasing PereaBelum ada peringkat

- MTA 1 CCP FinalDokumen38 halamanMTA 1 CCP FinalJhonBelum ada peringkat

- Acta Constitutiva Soluciones Didacticas Maracaibo C.ADokumen6 halamanActa Constitutiva Soluciones Didacticas Maracaibo C.ANimuBelum ada peringkat

- Tig Finanzas IIDokumen18 halamanTig Finanzas IICarolina ArayaBelum ada peringkat

- Unidad3 Resumen2Dokumen12 halamanUnidad3 Resumen2MARLLY SIERRABelum ada peringkat

- Plantilla ATSDokumen34 halamanPlantilla ATSLic Wilson CarreñoBelum ada peringkat

- Evolución patrimonial junio 2018Dokumen11 halamanEvolución patrimonial junio 2018Carolyn JonesBelum ada peringkat

- Crudos MarcadoresDokumen5 halamanCrudos MarcadoresdpissaniBelum ada peringkat

- Deber de CostoDokumen22 halamanDeber de CostoCassie NelsonBelum ada peringkat