Multa

Diunggah oleh

Jhonatan MiguelHak Cipta

Format Tersedia

Bagikan dokumen Ini

Apakah menurut Anda dokumen ini bermanfaat?

Apakah konten ini tidak pantas?

Laporkan Dokumen IniHak Cipta:

Format Tersedia

Multa

Diunggah oleh

Jhonatan MiguelHak Cipta:

Format Tersedia

Multas tributarias

Infracción relacionada con la obligación de presentar Declaraciones y Comunicaciones

¿En qué casos se comete?

Cuando el adquirente de un predio no declara ser el nuevo propietario hasta el último día

hábil del mes de febrero del año siguiente de efectuada la transferencia. En estos casos,

se le aplicará una sanción equivalente a 1 UIT para personas jurídicas y 50% UIT si se

trata de personas naturales. Si ya tuviera otros predios declarados, entonces le es de

aplicación el art. 178º numeral 1 del Código Tributario.

Cuando el vendedor o transferente de un predio no declara haberlo transferido a un

nuevo propietario, hasta el último día hábil del mes siguiente de realizada la transferencia.

En estos casos, se le aplicará una sanción equivalente a 30% UIT para personas jurídicas

y 15% UIT si se trata de personas naturales.

Base legal: Artículo 176 numerales 1 y 2 del Código Tributario y literales a) y b) del artículo 14

del Decreto Supremo No. 156-2004-EF

La UIT para el año 2015 es de S/.3,850 (tres mil ochocientos cincuenta y 00/100 Nuevos Soles)

¿Qué incentivos existen?

El Régimen de Incentivos tiene como beneficiarios a los contribuyentes o responsables

tributarios por infracciones tipificadas en los numerales 1 y 2 del Artículo 176 del Texto Único

Ordenado del Código Tributario y cuya sanción se encuentra señalada en las tablas I y II de

infracciones y sanciones tributarias anexas de dicha norma. El acogimiento de los deudores

tributarios al Régimen de Incentivos supone el desistimiento automático del procedimiento y de la

pretensión de cualquier recurso impugnativo.

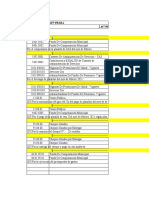

Descuentos de multas tributarias:

Las rebajas son las siguientes:

90%, siempre que la presentación de la Declaración Jurada omitida sea con anterioridad

a cualquier notificación o requerimiento de la Administración Tributaria relativa al tributo o

periodo a regularizar.

Por subsanación inducida, es decir:

a. 80%, si la Declaración Jurada se efectúa con posterioridad a cualquier notificación o

requerimiento de la Administración Tributaria, pero antes del cumplimiento del plazo

otorgado en el mismo.

b. 75%, cuando se presenten las Declaraciones Juradas con posterioridad a la notificac ión

o requerimiento de la Administración Tributaria pero antes de que surta efecto la

notificación de los valores que determinan la obligación.

c. 50% por el pago de la multa tributaria, cuando éste se realice después de que surta

efectos la Resolución de Multa y antes del inicio del procedimiento de cobranza coactiva.

0% si la presentación de la Declaración Jurada o el pago se efectúan con posterioridad al

inicio del procedimiento de ejecución coactiva.

Condonación de multas tributarias

Excepcionalmente se condonarán las multas tributarias aplicables por las infracciones previstas

en los numerales 1 y 2 del artículo 176 del T.U.O. del Código Tributario vigente, en los siguientes

supuestos:

a. Presentación extemporánea de la declaración de descargo de predios del causante que

efectúen los herederos o sucesores del mismo.

b. Presentación extemporánea de la Declaración Jurada anual del Impuesto Predial que

efectúen los herederos o sucesores, respecto de los bienes adquiridos por sucesión,

siempre que la Declaración Jurada se realice dentro del plazo de un (01) año, contado a

partir del 1 de enero del año siguiente al fallecimiento del causante.

Si la presentación de la Declaración Jurada no se efectuará en el plazo antes indicado, será

aplicable el beneficio de descuento de la(s) multa(s) tributaria(s) indicado líneas arriba.

Base legal: Ordenanza 411/MM

Infracción por declarar cifras o datos falsos u omitir circunstancias en las declaraciones que influyan en

la determinación de la obligación tributaria

¿En qué casos se comete?

Cuando el contribuyente no declara a la administración las modificaciones en las

características del predio que superen el valor de 5 UIT, ocultando un mayor valor del

terreno, construcciones o instalaciones fijas y permanentes del predio. La Declaración

Jurada debe presentarse al mes siguiente de producidos los hechos. Base legal: Artículo

14 literal b) del Decreto Legislativo 776.

Cuando el contribuyente haya omitido incluir uno o más predios en las

Declaraciones Juradas anuales. En este supuesto, la persona ya está tributando por

otros predios que tiene en el distrito pero omite declarar la adquisición de otros predios,

generando que se le determine un menor tributo por pagar en el Impuesto Predial.

En cualquiera de los dos supuestos se le aplicará una multa equivalente al 50% del tributo

omitido, ya sea que se trate de personas jurídicas o personas naturales. Las multas no podrán

ser en ningún caso menores al 5% de la UIT cuando se determinen en función al tributo omitido.

¿Qué incentivos existen?

La sanción de multa aplicable por la infracción establecida en el numeral 1 del artículo 178 del

Código Tributario se sujetará al siguiente régimen de incentivos:

a. Por subsanación voluntaria (antes de cualquier notificación o requerimiento de la

Administración Tributaria relativa al tributo o periodo a regularizar) 90%.

b. Por subsanación inducida: es decir, con posterioridad a la notificación o requerimiento de

la Administración Tributaria, pero antes del cumplimiento del plazo previsto en el mismo,

o en su defecto, de no haberse otorgado dicho plazo, antes de que surta efectos la

notificación de la resolución de determinación: 80%

c. Para el caso de la infracción señalada la subsanación se entiende realizada con la

presentación de la Declaración Jurada rectificatoria, liquidando la deuda omitida.

d. Por el pago del tributo omitido y la multa tributaria, cuando se realice antes de que surta

efectos la notificación de la resolución de determinación o la resolución de multa: 75%

e. Por el pago del tributo omitido y la multa tributaria, cuando se realice después de que

surta efectos la notificación de la resolución de determinación o la resolución de multa y

antes del inicio del procedimiento de cobranza coactiva: 50%.

Base legal: Ordenanza 411/MM

Anda mungkin juga menyukai

- Mineria 1Dokumen1 halamanMineria 1Jhonatan MiguelBelum ada peringkat

- Mineria 1Dokumen1 halamanMineria 1Jhonatan MiguelBelum ada peringkat

- Presentación 14Dokumen1 halamanPresentación 14Jhonatan MiguelBelum ada peringkat

- Presentación 11Dokumen1 halamanPresentación 11Jhonatan MiguelBelum ada peringkat

- Se Procede Al Análisis de La Situación Actual de La Empresa Como Punto de PartidaDokumen1 halamanSe Procede Al Análisis de La Situación Actual de La Empresa Como Punto de PartidaJhonatan MiguelBelum ada peringkat

- Presentación 5Dokumen1 halamanPresentación 5Jhonatan MiguelBelum ada peringkat

- Plan estratégico para la empresaDokumen1 halamanPlan estratégico para la empresaJhonatan MiguelBelum ada peringkat

- Por Otra Parte, Se Deben Establecer Los Mecanismos de Control Adecuados para Saber en Todo Momento Si Se Está Implantando Bien El PlanDokumen1 halamanPor Otra Parte, Se Deben Establecer Los Mecanismos de Control Adecuados para Saber en Todo Momento Si Se Está Implantando Bien El PlanJhonatan MiguelBelum ada peringkat

- El Modelo de Las Cinco Fuerzas de PorterDokumen1 halamanEl Modelo de Las Cinco Fuerzas de PorterJhonatan MiguelBelum ada peringkat

- Presentación 7Dokumen1 halamanPresentación 7Jhonatan MiguelBelum ada peringkat

- Presentación 12Dokumen1 halamanPresentación 12Jhonatan MiguelBelum ada peringkat

- Presentación 13Dokumen1 halamanPresentación 13Jhonatan MiguelBelum ada peringkat

- Presentación 4Dokumen1 halamanPresentación 4Jhonatan MiguelBelum ada peringkat

- Gestión fiscal recursos humanos sector públicoDokumen1 halamanGestión fiscal recursos humanos sector públicoJhonatan MiguelBelum ada peringkat

- Presentación 1Dokumen1 halamanPresentación 1Jhonatan MiguelBelum ada peringkat

- Presentación 2Dokumen1 halamanPresentación 2Jhonatan MiguelBelum ada peringkat

- Presentación 4Dokumen1 halamanPresentación 4Jhonatan MiguelBelum ada peringkat

- Presentación 3Dokumen1 halamanPresentación 3Jhonatan MiguelBelum ada peringkat

- Presentación 5Dokumen1 halamanPresentación 5Jhonatan MiguelBelum ada peringkat

- Presentación 1Dokumen1 halamanPresentación 1Jhonatan MiguelBelum ada peringkat

- NormativasDokumen2 halamanNormativasJhonatan MiguelBelum ada peringkat

- Presentación 3Dokumen1 halamanPresentación 3Jhonatan MiguelBelum ada peringkat

- Riesgo de Crédito o Riesgo CrediticioDokumen1 halamanRiesgo de Crédito o Riesgo CrediticioJhonatan MiguelBelum ada peringkat

- Presentación 2Dokumen1 halamanPresentación 2Jhonatan MiguelBelum ada peringkat

- Diversificación de RiegosDokumen1 halamanDiversificación de RiegosJhonatan MiguelBelum ada peringkat

- SP1Dokumen2 halamanSP1Jhonatan MiguelBelum ada peringkat

- CUESTIONARIODokumen2 halamanCUESTIONARIOJhonatan MiguelBelum ada peringkat

- Riesgo de MercadoDokumen5 halamanRiesgo de MercadoJhonatan MiguelBelum ada peringkat

- CreDokumen16 halamanCreJhonatan MiguelBelum ada peringkat

- IntroduccionDokumen2 halamanIntroduccionJhonatan MiguelBelum ada peringkat

- Ugma Derecho Laboral La Relacion Laboral Con Varios PatronosDokumen5 halamanUgma Derecho Laboral La Relacion Laboral Con Varios PatronosOmar de jesus AquinoBelum ada peringkat

- Guía para la transición a NIIF PYMESDokumen55 halamanGuía para la transición a NIIF PYMESojmcBelum ada peringkat

- Formato Acuerdo AdmisorioDokumen2 halamanFormato Acuerdo AdmisorioMarcos_Ju_rez_659817% (6)

- Prolongar la vida con seguridad personalDokumen73 halamanProlongar la vida con seguridad personalhenry nieto100% (1)

- 13 06 21 em ByneonDokumen88 halaman13 06 21 em ByneonLola ZambranaBelum ada peringkat

- Ginocchio - Alumnos Prolijos, Callados y Aseados. O Las Formas en Que El Estado Prescribió El Comportamiento Infantil en La Configuración de La Escuela (1875-1905)Dokumen19 halamanGinocchio - Alumnos Prolijos, Callados y Aseados. O Las Formas en Que El Estado Prescribió El Comportamiento Infantil en La Configuración de La Escuela (1875-1905)Sebastian CaloBelum ada peringkat

- Cartilla Capacitacion ElectoralDokumen55 halamanCartilla Capacitacion ElectoralDocumentos JCE100% (1)

- Entrevista Celia Bosque de GraterolDokumen2 halamanEntrevista Celia Bosque de GraterolArturo LevBelum ada peringkat

- Agrario y AmbientalDokumen12 halamanAgrario y AmbientalSuscely GudielBelum ada peringkat

- La OrganizaciónDokumen16 halamanLa OrganizaciónAdrian RodriguezBelum ada peringkat

- Homo Videns La sociedad TeledirigidaDokumen10 halamanHomo Videns La sociedad Teledirigidageoibero50% (2)

- Decreto 5 - 21 ENE 2022Dokumen2 halamanDecreto 5 - 21 ENE 2022Sebastian MartinezBelum ada peringkat

- Biografia Del Presidente de La Republica de GuatemalaDokumen1 halamanBiografia Del Presidente de La Republica de GuatemalaJofcoBelum ada peringkat

- 7 reglas efectivas para aprender inglés rápidamenteDokumen4 halaman7 reglas efectivas para aprender inglés rápidamenteSesionwebexBelum ada peringkat

- Sordo Mudas LSMDokumen8 halamanSordo Mudas LSMDayCasBelum ada peringkat

- Turismo en Francia - Medidas de SeguridadDokumen3 halamanTurismo en Francia - Medidas de SeguridadWilford Luna EscobarBelum ada peringkat

- Las Gavetas SexualesDokumen223 halamanLas Gavetas SexualesAlexandra QuBelum ada peringkat

- Taller ESEDokumen5 halamanTaller ESERUAHBelum ada peringkat

- Los Misiles en Cuba.Dokumen2 halamanLos Misiles en Cuba.Sandra RojasBelum ada peringkat

- Tema Central. La Crisis Como Método en René Zavaleta Mercado. Luis H. Antezana J.Dokumen21 halamanTema Central. La Crisis Como Método en René Zavaleta Mercado. Luis H. Antezana J.Erik Quiroga Velásquez100% (1)

- Esperando A Los MarcianosDokumen3 halamanEsperando A Los MarcianosJuan Martin MasciardiBelum ada peringkat

- Economía Positiva y NormativaDokumen2 halamanEconomía Positiva y Normativacasava25Belum ada peringkat

- Memoria Descriptiva CiraDokumen14 halamanMemoria Descriptiva Cirasimon melgarejoBelum ada peringkat

- Wuolah Free TEMA 2Dokumen6 halamanWuolah Free TEMA 2Jenifer Alonso PardoBelum ada peringkat

- Chinecas Chinecas, La Oportunidad PerdidaDokumen4 halamanChinecas Chinecas, La Oportunidad PerdidaRuth Andromeda Lazarte MontesinosBelum ada peringkat

- Resumen Libro LongoDokumen25 halamanResumen Libro LongoLina OrtegaBelum ada peringkat

- Ri Miguel Monteza TafurDokumen45 halamanRi Miguel Monteza TafurRubeline LliqueBelum ada peringkat

- Vidal Hernan - Chile Poetica de La Tortura PoliticaDokumen167 halamanVidal Hernan - Chile Poetica de La Tortura PoliticaMaría PrudenciaBelum ada peringkat

- Juan Torres de Vera y AragónDokumen4 halamanJuan Torres de Vera y AragónFernando NicolásBelum ada peringkat

- GuiatiposconflictosDokumen4 halamanGuiatiposconflictosXaxy Cisterna SalinasBelum ada peringkat