Une Réforme Du Secteur Bancaire Et Financier en Algérie

Diunggah oleh

Raouf MaJudul Asli

Hak Cipta

Format Tersedia

Bagikan dokumen Ini

Apakah menurut Anda dokumen ini bermanfaat?

Apakah konten ini tidak pantas?

Laporkan Dokumen IniHak Cipta:

Format Tersedia

Une Réforme Du Secteur Bancaire Et Financier en Algérie

Diunggah oleh

Raouf MaHak Cipta:

Format Tersedia

une rforme du secteur bancaire et financier en Algrie: Le taux de bancarisation en Algrie est encore faible et la pratique en matire de banque

tlphonique nest encore pas tendue. Ces ressources existent mais ne sont pas automatiquement transformables en crdits. Car il y a deux obstacles : les projets ne sont pas suffisamment matures et ces ressources sont volatiles ; elles peuvent tre retires tout moment par leurs propritaires, il faut des techniques pour les prenniser ;un crdit trop facile est synonymes de gaspillage ou dun soutien qui ne pourra tre rembours. LAlgrie demeure massivement dpendante des hydrocarbures engendrant deux consquences ngatives qui ont structur son conomie : a- pas de cration demploi : dans le domaine o se situ lavantage comparatif principal ; en raison de la faible intensit de main duvre dans la production dhydrocarbures. b- Les prix de ptrole fluctuent ce qui induit une volatilit importante de la balance de paiement ; les revenus budgtaires et la masse montaire sont galement volatiles. La transition vers un systme moderne est douloureusement lente, un des handicapes particulirement invalidants est le financement contraint dentreprises en dconfiture sur injonction gouvernementale. Depuis 1992 de manire rcurrente, le gouvernement a inject des fonds considrables dans ses banques afin de couvrir dnormes dficits sans pour autant apporter de remdes aux causes premires de ces pertes de plus ,une nouvelle source de ces pertes est apparue. Au cours des dix dernires annes, le pouvoir rel contraignent les banques prter des entits prives sans valuation de la solvabilit des emprunteurs Le recours normaux afin de rcuprer tout ou partie de ces crances sont court-circuits par le systme, ce qui a provoqu des pertes importantes, la dbcle du groupe khalifa est lillustration clatante des dysfonctionnement de ce systme.

Les dfaillances des banques publiques (insuffisances managriales et le haut niveau de crances non performants) continuent de peser sur le dveloppement du secteur priv non protg (trs longs dlais dexaminer des demandes de crdit, incapacit dvaluer la solvabilit des emprunteurs). Ces insuffisances nuisent la mobilisation de lpargne interne et dterminent une allocation sous optimale des ressources financires, rduisant ainsi les conditions du retour la croissance. Bien que tout les agents conomiques soient en faveur de la libralisation qui a t mise en place partir de 1990(loi sur la monnaie et le crdit), ils dsirent toujours que lEtat intervienne pour les protger de la comptition domestique ou extrieur , pour garantir leur profitabilit et les protger contre les changements technologiques au moyen dun support financier ou dune rglementation favorable .Cet tat desprit , ce mind-set ,,se retrouve partout .bien que lEtat ait dcid , de libraliser son conomie , il a fait des gestes qui ont parfois prte confusion en venant en aide certains secteurs sans avoir tabli davance un cadre de rfrence et des normes de soutiens bien tablies de sorte quil a luimme entretenu cette ambigut. Cette confusion dans lutilisation des ressources publiques a t coteuse, et a retard le passage une conomie comptitive. En effet des acquis macroconomiques important ont t raliss au cours des 5 dernires annes suite la mise en uvre dune srie de rformes qui ont permis un retour la stabilit conomique et financire .les rformes se sont traduites par lassainissement des firmes publiques et par le rtablissement des quilibres extrieurs grce une politique financire bien cible et bien coordonne base sur un ensemble de 3 politiques convergentes : la politique budgtaire, la politique montaire et la politique du taux de change. Cest ainsi que linflation a t matrise, passant de 29% pour stablir 2% en 2004, soit un niveau qui se compare avec celui existant dans les pays industrialiss. Les rserves internationales ont atteint un niveau considrable reprsentant 30 mois dimportations, et la dette extrieure par rapport au PIB est passe de 33% 20% durant cette priode. Les entreprises publiques, tant en bon ordre, un plan de relance a t mise en place en 2001, qui a permis au taux de croissance de passer de 2,2% en 2001 6,8% en 2004.le taux de chmage a pour sa part, diminu de faon

notable, passant de 30% en 2000 16% en 2005(selon loffice national des statistiques). La situation plus que satisfaisante des rserves internationales devrait encourager les autorits revoir les dispositions relatives au contrle de change afin de les assouplir par les importations des services afin de rduire les lourdeurs administratives et ainsi amliorer lefficacit de lconomie. De plus un examen pouss devrait tre fait pour voir si la mise en place dun march faciliterait beaucoup les changes commerciaux, protgerait les importateurs et exportateurs contre les variations du taux de change et mettrait les entreprises en situation darbitrage entre un financement interne et externe. A cette fin, les banques devraient tre autorises garder les surplus de devises quelles ont en main en fin de journe et ce jusqu' concurrence dun certain pourcentage de leur capital. Non seulement elles pourraient mieux servir leurs clientles, mais cela aiderait dcrisper le march et contribuerait ramener le taux de change pratiqu sur le march parallle au taux du march officiel. Ces positions permettraient aux banques de jouer un rle plus actif sur le march des devises de libraliser le taux de change en le laissant flotter lintrieur de cette marge pour reflter loffre et la demande sur le march et la banque dAlgrie, avec le niveau de ses rserves de devises, pourrait toujours rtablir le taux au niveau dsir si le besoin se faisait sentir. Lpargne financire na pas progress, pour sa part, dans la mme mesure que la croissance du revenu globale, en raison que la croissance du revenu global, en raison bien sr de linefficacit de la collecte de lpargne, la mauvaise performance du systme des paiements, la croissance du march informel, le manque de mcanismes pour collecter lpargne terme, lvasion fiscale Il est ncessaire de canaliser lpargne financire du secteur formel vers des buts productifs, de rcuprer lpargne du secteur informel et de dvelopper une intermdiation financire efficace. Ceci permettra de stimuler les investissements privs productifs et aidera la diversification de notre conomie.

Le secteur bancaire est le fondement dune conomie moderne. Compos majoritairement de grandes banques publiques, le systme bancaire algrien fournissait aux grandes entreprises du secteur public des crdits selon des critres qui ne rpondaient pas ncessairement des impratifs de profitabilit conomiques. Une vritable communaut dintrt prteurs et emprunteurs stait dveloppe, rduisant llment comptitif et crant un climat bureaucratique qui dcourageait linnovation et lefficacit. Par ces orientations, lEtat actionnaire a lui mme contribu cet tat de choses. Depuis les cinq dernires annes, larrive de nouvelles banques et les nouvelles exigences de lEtat actionnaire change peu a peu leurs attitudes car le propritaire exige que les banques oprent selon les normes commerciales et soient profitables et ne comptent plus sur lui pour ponger les mauvaises crances (crances douteuses environ 5 milliards de $). Les autorits de rglementation et de supervision ainsi que lensemble des pouvoirs publics par le biais de la registration et de la taxation ont un grand rle jouer pour sassurer que les entreprises communiquent des informations comptables et financires selon les normes internationales et dans des dlais acceptables. La qualit de ces informations est essentielle pour que les acteurs conomiques puissent porter un jugement leur permettant de canaliser lpargne vers les secteurs et les entreprises les plus performantes. Un systme de paiement efficace est essentiel au dveloppement dune conomie de march, au bon fonctionnement des marchs financiers et au maintien de la confiance des investisseurs et des pargnants. Un systme de paiement inefficace encourage 1'utilisation du numraire, ce qui atrophie le dveloppement du secteur formel et, t de ce fait, nuit a I'mergence de lintermdiation financire. Les rservoirs institutionnels d'pargne (compagnie d'assurance vie, caisse de retraite, Sicav, et autres vhicules de capital risque) reprsente la plus grande partie de 1'epargne financire dans les conomies dveloppes. La raison en est bien simple. Les particuliers, qui sont en dernire analyse les vrais pargnants dans une socit, n'ont pas les

connaissances techniques et ne sont pas en mesure de faire cet arbitrage entre leurs besoins de liquidit court terme et leurs besoins de scurit long terme. On ne peut ngliger le rle de ces institutions dans l'accumulation du capital a long terme, dans I'investissement et donc dans le rythme de croissance de ces conomies. L'AIgrie n'a pas accs a ces ressources, puisque les compagnies d'assurance sont surtout des compagnies d'assurance gnrale qui ont un horizon d'investissement court et moyen terme et sont ainsi Iimites dans Ieur capacit de faire des placements a long terme. De plus, cellesci doivent maintenir 50 % de leurs actifs en titres du Trsor, ce qui limite d'autant Ieur capacit d'appuyer le secteur prive et ainsi d'aider a la diversification de l'conomie algrienne. La bonne situation financire de I'Etat et le dveloppement d'un marche obligataire actif pour les valeurs du Trsor devraient lui permettre de rduire substantiellement ce ratio. Ce serait une importante contribution au dveloppement des marchs financiers et de l'conomie de marche. De plus, une tude dtaille devrait tre faite pour trouver des moyens d'encourager le dveloppement de lassurance vie en Algrie, que ce soit sous forme d'assurance patrimoine ou de rentes viagres. Entre Juillet 2003 et mars 2004, trois missions d'obligations des entreprises moyen terme, d'une valeur de plus de prs de 13 milliards de dinars, ont t ralises. Au cours de 2006 plusieurs autres emprunts sont prvus par plusieurs emprunteurs (dont une firme priv national CEVITAL). Le bon fonctionnement de l'intermdiation financire exige une bonne gouvernance et une bonne transparence. La COSOB, organisme charge de superviser tout appel public a l'pargne, a fait preuve de dynamisme en mettant en place une rglementation suivant les normes internationales. Elle exige des socits voulant faire appel aux marches des capitaux qu'elle les communiquent des informations comptables et financires pertinentes et dans des dlais raisonnables. II reste, toutefois, beaucoup d'tapes franchir pour que l'ensemble des marchs financiers, marches obligataire et boursier ainsi que les institutions qui les composent prennent leur plein essor.

De plus en plus travers le monde les barrires entre les diffrents mtiers et entre les diffrentes institutions financires sont abolies. Les banques ralisent les fonctions de courtier et dintermdiaire financier, vendent des produits d'assurance, possdent des Sicav et grent le patrimoine ; les compagnies d'assurance sont propritaires de grandes banques internationales telles que la Travellers qui a achte Citibank... Devant ce phnomne, il est ncessaire d'innover et de trouver de nouvelles faons de superviser afin de protger l'ensemble des dposants et investisseurs et d'viter qu'un problme dans l'une ou l'autre de ces institutions prenne des proportions systmiques. Cest pourquoi lensemble des rgulateurs , celui des banques ,des compagnies dassurance, des autres intermdiaires financiers ainsi que celui responsable des marchs financiers pris galement, se doivent de travailler en troite collaboration , cooprer pleinement et rapidement dans lchange dinformations et coordonner leurs actions de faon protger le grand public. Aujourdhui, les liquidits du secteur bancaire svalus 15 milliards de $ et les rserves en devises trangres plus de 50 milliards de $ .mais les tablissements financiers restent rigides et inefficaces et les banques publiques grent 90% des avoirs et des prts bancaires en Algrie. Afin de corriger la situation de surliquidit qui existe depuis quelques annes, la Banque dAlgrie a introduit depuis 2001un nouvel instrument de politique montaire, la reprise de liquidit sur le march interbancaire .la Banque dAlgrie devra corriger les excs de liquidit en faisant des oprations dOpen-Market en se servant des valeurs du trsor. Cette mesure donnera plus de profondeur et de liquidit ces titres qui sont la pierre angulaire de tout march financier. Il y a toute fois deux contraintes majeures avant que la Banque dAlgrie puisse excuter des oprations dOpen-Market sur une grande chelle. La loi sur la monnaie et le crdit limite le volume que la Banque dAlgrie peut dtenir en valeurs du trsor. Cette loi a t dicte alors que lEtat avait de gros dficits et ne pouvait se financer sur le march des capitaux puisque le march obligataire des valeurs du trsor tait encore lEtat embryonnaire. La situation est maintenant bien diffrente puisque la finance de lEtat sont maintenant assainies et que le trsor peut toujours avoir recours au march de capitaux, si ncessaire. Des modifications

pourraient tre apports afin dautoriser la banque dtenir autant de valeurs du trsor quil lui est ncessaire pour contrler le rythme de la croissance de la masse montaire. La Banque d'Algrie met actuellement en place une Centrale des bilans qui contiendra toutes les informations financires pertinentes concernant les socits, les postes de leurs bilans et, en particulier, leurs endettements court et moyen terme. Le cot de cration d'une telle centrale des bilans est considrable. Ces informations sont au coeur d'une fonction de notation. En effet, cette centrale aura en main toutes les informations requises pour porter un jugement sur la solvabilit des socits et donc sur la cote de crdit de l'emprunteur. Ces informations sont essentielles pour que les prteurs soient prts accrotre substantiellement leurs crdits aux entreprises. Dans un pays comme 1'Algerie, o le systme bancaire n'est pas encore habitu juger de la qualit du crdit d'une socit et mesurer la prime de risque lie, o les marches financiers sont encore leurs premiers balbutiements, il semble approprie que, dans un premier temps, la Banque d'Algrie permette aux prteurs, banques ou institutions financires d'avoir accs cette Centrale des bilans. La Banque d'Algrie pourrait faire payer l'utilisation de sa banque de donnes. Plus tard, lorsque la centrale sera bien tablie et quelle aura un volume d'affaires suffisamment lev pour tre rentable, elle pourrait tre privatise et transform en agence de notation. L'acclration de la croissance conomique de 1'Algerie et la diversification de son conomie exigent la mise en place d'un climat favorable aux investissements par les rsidents aussi bien que par les trangers. Le maintien de la stabilit des grandes variables macroconomiques, le dveloppement des marches financiers et des organismes de collecte de 1'epargne sont tous des conditions ncessaires, mais non suffisantes pour atteindre ces objectifs. Les investissements des trangers peuvent prendre la forme d'investissements de portefeuille ou d'investissements directs. Des investissements de portefeuille importants semblent peu probables au stade actuel de dveloppement de l'conomie algrienne et de ses marchs financiers. Le march des valeurs du Trsor n'a pas la

profondeur voulue pour accueillir le volume de transactions des grands gestionnaires de portefeuilles internationaux. Le march des obligations des socits est encore ses premiers balbutiements et le march des actions est trs loin d'avoir la diversit de titres ncessaires et la capitalisation voulue pour attirer 1'intert d de ces gestionnaires.

Anda mungkin juga menyukai

- Avis de Situation Declarative A L Impot 2023 Sur Les Revenus 2022 Le 07 06Dokumen4 halamanAvis de Situation Declarative A L Impot 2023 Sur Les Revenus 2022 Le 07 06Ingrid MendomoBelum ada peringkat

- Le Guide Ultime Du ForexDokumen59 halamanLe Guide Ultime Du Forexdebourou100% (3)

- Societe GeneraleDokumen39 halamanSociete GeneraleIBtihal Betty100% (2)

- PH.D PROJECTDokumen48 halamanPH.D PROJECTAli ElMrBelum ada peringkat

- Le Maroc Face À La Globalisation FinancièreDokumen4 halamanLe Maroc Face À La Globalisation FinancièreSamira ChawniBelum ada peringkat

- Le Financement de L'économie Dans Un Contexte de Marché À MadagascarDokumen36 halamanLe Financement de L'économie Dans Un Contexte de Marché À MadagascarHayZara Madagascar100% (1)

- Bâle II Et IAS 39Dokumen26 halamanBâle II Et IAS 39Maya BeyBelum ada peringkat

- Cours TB ABF 2017Dokumen81 halamanCours TB ABF 2017Atyka Ben GamraBelum ada peringkat

- Quel Est L'impact de La Propriété Publique Sur La Rentabilité Des Banques ? Cas Des Banques TunisiennesDokumen0 halamanQuel Est L'impact de La Propriété Publique Sur La Rentabilité Des Banques ? Cas Des Banques TunisiennesDhahri TarekBelum ada peringkat

- Les Régimes de ChangeDokumen6 halamanLes Régimes de ChangeHiba SELLAKBelum ada peringkat

- Résume S3Dokumen26 halamanRésume S3Ahmed KhairyBelum ada peringkat

- IndjikianfDokumen26 halamanIndjikianfLilia SaiedBelum ada peringkat

- TAFaire 31digDokumen121 halamanTAFaire 31digEyetollah SfaxiBelum ada peringkat

- 39-Article Text-118-2-10-20210511Dokumen6 halaman39-Article Text-118-2-10-20210511Houda ArrebeiBelum ada peringkat

- Marche Fiancier en RDC RDC A L'aube de 7 Decenies D'idependanceDokumen5 halamanMarche Fiancier en RDC RDC A L'aube de 7 Decenies D'idependancemicheeneemishaBelum ada peringkat

- Accès Entreprise Aux Crédits BancaireDokumen9 halamanAccès Entreprise Aux Crédits Bancairetarek brahimi100% (1)

- Document Memo Complet 09 Aout 2022Dokumen56 halamanDocument Memo Complet 09 Aout 2022cheikh samateBelum ada peringkat

- Interactions Entre Secteur Financier Et ÉconomieDokumen21 halamanInteractions Entre Secteur Financier Et ÉconomieMichelius van TomakuizaBelum ada peringkat

- Chapitre 1Dokumen10 halamanChapitre 1Oumar NIANGBelum ada peringkat

- IntroductionDokumen4 halamanIntroductionghita ellBelum ada peringkat

- Pratiqueducrdit BailenalgrietatdeslieuxetperspectivesDokumen19 halamanPratiqueducrdit BailenalgrietatdeslieuxetperspectivesAnis ZeghouaneBelum ada peringkat

- Microfinance Dans l'UEMOADokumen2 halamanMicrofinance Dans l'UEMOAMoussa DembeleBelum ada peringkat

- DSB Rapport Bam 2008Dokumen142 halamanDSB Rapport Bam 2008Yassmine ChouniBelum ada peringkat

- Les Déterminants Des Faillites Bancaires Dans Les Pays en DéveloppementDokumen41 halamanLes Déterminants Des Faillites Bancaires Dans Les Pays en DéveloppementMouhamadou Lamine SyBelum ada peringkat

- New Memoire CathoDokumen88 halamanNew Memoire CathoBlaise pascal LikamataBelum ada peringkat

- CIH RapportDokumen28 halamanCIH RapportMimido Steve AngelloBelum ada peringkat

- De La Difficulté de Transformer L'épargne en Investissement en Algérie Ou La Régulation en QuestionDokumen9 halamanDe La Difficulté de Transformer L'épargne en Investissement en Algérie Ou La Régulation en QuestionKarim KhelifiBelum ada peringkat

- Transformer la banque Strat間ies bancaires � l鑢e digitale (Hors collection) (FrDokumen281 halamanTransformer la banque Strat間ies bancaires � l鑢e digitale (Hors collection) (FrBrownBelum ada peringkat

- Societe GeneraleDokumen39 halamanSociete GeneraleBennor HatimBelum ada peringkat

- Bâle II Vs IFRS Cas Du Risque Crédit. BMCE BANKDokumen88 halamanBâle II Vs IFRS Cas Du Risque Crédit. BMCE BANKSaifEddine Moussahhil0% (1)

- Microcredit Morocco FrenchDokumen13 halamanMicrocredit Morocco Frenchsaloni100% (1)

- Rapport AwaDokumen26 halamanRapport AwaGuy-charles EhoulanBelum ada peringkat

- TD Politique MonétaireDokumen6 halamanTD Politique Monétairemokademamina100% (4)

- Gestion de La Banque - 8e Éd. (Coussergues, Sylvie de Bourdeaux, Gautier)Dokumen434 halamanGestion de La Banque - 8e Éd. (Coussergues, Sylvie de Bourdeaux, Gautier)elhoussni redouaneBelum ada peringkat

- La Reforme de La Caisse de CompensationDokumen20 halamanLa Reforme de La Caisse de CompensationHind AmhaouchBelum ada peringkat

- Exercice 2Dokumen4 halamanExercice 2Ali Janati IdrissiBelum ada peringkat

- Capital Réglementaire Et Capital ÉconomiqueDokumen18 halamanCapital Réglementaire Et Capital ÉconomiquesoumlariBelum ada peringkat

- Memoire Version FinaleDokumen84 halamanMemoire Version FinaleIbrahima DieyeBelum ada peringkat

- Rapport de Stage CIHDokumen29 halamanRapport de Stage CIHSoukaina Sebbata100% (1)

- Les Missions Du Banquier Dans Nos Économies Modernes PDFDokumen3 halamanLes Missions Du Banquier Dans Nos Économies Modernes PDFgil omboloBelum ada peringkat

- Theme6 - La Rentabilité Bancaire Et de PortefeuilleDokumen39 halamanTheme6 - La Rentabilité Bancaire Et de PortefeuilleMajda ElhassaniBelum ada peringkat

- La Promotion Du Secteur PriveDokumen12 halamanLa Promotion Du Secteur Privericci loeBelum ada peringkat

- GUIDE ETE 2013 - PlanchesDokumen44 halamanGUIDE ETE 2013 - PlanchesAnthony RandrianarivonyBelum ada peringkat

- Padesfi MarocDokumen3 halamanPadesfi MaroczakBelum ada peringkat

- Résumé Du Système FinancierDokumen4 halamanRésumé Du Système FinancierZine El Abidine MohamedBelum ada peringkat

- 15 PDFDokumen17 halaman15 PDFmalaga04Belum ada peringkat

- La Libéralisation FinancièreDokumen22 halamanLa Libéralisation Financièreabdelrh100% (1)

- Déficits Publics Et Crise SocialeDokumen3 halamanDéficits Publics Et Crise SocialeHafsa EL ASAMEBelum ada peringkat

- Pas MarocDokumen4 halamanPas MarocMehdiBelum ada peringkat

- AffacturageDokumen20 halamanAffacturagelaminBelum ada peringkat

- Crédit À La Consmmation Selon La Loi 31-08Dokumen27 halamanCrédit À La Consmmation Selon La Loi 31-08Mouad HMBelum ada peringkat

- Thème 4.2 - Comment L'activité Économique Est-Elle FinancéeDokumen5 halamanThème 4.2 - Comment L'activité Économique Est-Elle FinancéeMme et Mr LafonBelum ada peringkat

- Risque de Credit Et Rentabilite Bancaire ModifierDokumen112 halamanRisque de Credit Et Rentabilite Bancaire ModifierIbrahima CoulibalyBelum ada peringkat

- 1 PBDokumen22 halaman1 PBFahd MejdoubiBelum ada peringkat

- CHAKIR Reflexion SyntheseDokumen9 halamanCHAKIR Reflexion SyntheseOmar AfraBelum ada peringkat

- Le Secteur Bancaire Marocain Est Considéré Comme LDokumen4 halamanLe Secteur Bancaire Marocain Est Considéré Comme LAbdo KarimBelum ada peringkat

- Tom 1 FRDokumen603 halamanTom 1 FRsini123Belum ada peringkat

- Les Titres Financiers CFA-Obligations, Une Solution Pour Accéder Aux Services Publics Monétaires - Financial AfrikDokumen6 halamanLes Titres Financiers CFA-Obligations, Une Solution Pour Accéder Aux Services Publics Monétaires - Financial AfrikjupiterBelum ada peringkat

- Chapitre 7 Eco Inter - La Mondialisation Financière, Forces Et FaiblessesDokumen5 halamanChapitre 7 Eco Inter - La Mondialisation Financière, Forces Et FaiblessesRodrigo KanoBelum ada peringkat

- Le secteur bancaire en Afrique: De l'inclusion financière à la stabilité financièreDari EverandLe secteur bancaire en Afrique: De l'inclusion financière à la stabilité financièreBelum ada peringkat

- b1ps5 016 SM Module BudgetDokumen85 halamanb1ps5 016 SM Module Budgetbacha436Belum ada peringkat

- Avis D Affectation Rev QC 2020Dokumen1 halamanAvis D Affectation Rev QC 2020foutchaBelum ada peringkat

- Copie de Fascicule TD 5Dokumen5 halamanCopie de Fascicule TD 5ABDOURAZAK SÆHÂLBelum ada peringkat

- LF La EconomieDokumen413 halamanLF La Economiedream2011Belum ada peringkat

- ZENASNI Soumia PDFDokumen279 halamanZENASNI Soumia PDFseydinaBelum ada peringkat

- ISFA Invest - Cours Partie IDokumen30 halamanISFA Invest - Cours Partie ICédric HuynhBelum ada peringkat

- GF Chap. 5Dokumen3 halamanGF Chap. 5Erblina BekteshiBelum ada peringkat

- Mathfi 2009 2010 Plus Sujet Type 23 08 2021Dokumen2 halamanMathfi 2009 2010 Plus Sujet Type 23 08 2021toky miBelum ada peringkat

- Comptabilité Générale Bachelor SOUAIDIDokumen58 halamanComptabilité Générale Bachelor SOUAIDIعبد العالي اعبيبيBelum ada peringkat

- Ratios - Efficacité Des Actifs Et BFGDokumen4 halamanRatios - Efficacité Des Actifs Et BFGMariama Maurayé SAMBOUBelum ada peringkat

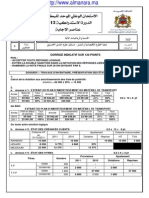

- تصحيح الإمتحان الوطني الدورة الإستدراكية 2012 مادة المحاسبة والرياضيات المالية شعبة علوم التدبير المحاسباتيDokumen6 halamanتصحيح الإمتحان الوطني الدورة الإستدراكية 2012 مادة المحاسبة والرياضيات المالية شعبة علوم التدبير المحاسباتيredecosadmanBelum ada peringkat

- S201 Le Compte de Produits Et de ChargesDokumen5 halamanS201 Le Compte de Produits Et de Chargescharaf eddine fitnessBelum ada peringkat

- Aps BTS TiznitDokumen6 halamanAps BTS TiznitAbdellatif0% (1)

- EFF 2016 Variante 1 PratiqueDokumen5 halamanEFF 2016 Variante 1 PratiqueRany AS100% (3)

- Rapport Annuel 2021Dokumen116 halamanRapport Annuel 2021Sondra AaBelum ada peringkat

- La Finance Participative Au Maroc Etats Des Lieux Et PerspectivesDokumen38 halamanLa Finance Participative Au Maroc Etats Des Lieux Et PerspectivesHajar ElKhalbiBelum ada peringkat

- Exercices Corrigées RassDokumen12 halamanExercices Corrigées RasssalamBelum ada peringkat

- Annale ComptaDokumen145 halamanAnnale ComptaAïssata Traoré100% (2)

- Affiche Tarification EntrepriseDokumen1 halamanAffiche Tarification EntrepriseFarouk AzzouhriBelum ada peringkat

- SG 2012 La Société GénéraleDokumen50 halamanSG 2012 La Société GénéraleTima Fleur100% (1)

- Boc Bvmac 03 06 2020 PDFDokumen3 halamanBoc Bvmac 03 06 2020 PDFLeCharmant BehalalBelum ada peringkat

- FI08-112-G - TrésorerieDokumen57 halamanFI08-112-G - TrésoreriefezfBelum ada peringkat

- NI BCP Augmentation - Personnel 0Dokumen244 halamanNI BCP Augmentation - Personnel 0Fahd MejdoubiBelum ada peringkat

- EVA. HARM. T2 - Maths COM - 4ème A.SEBU - 2022-2023Dokumen1 halamanEVA. HARM. T2 - Maths COM - 4ème A.SEBU - 2022-2023Paul SouleBelum ada peringkat

- Fiche Retraitement de Letat de Soldes de Gestion + ApplicationDokumen5 halamanFiche Retraitement de Letat de Soldes de Gestion + ApplicationRafik Rafik50% (2)

- Cours C. Analytique + Exercices PDFDokumen7 halamanCours C. Analytique + Exercices PDFNoor JannaBelum ada peringkat

- Chap10 Se Preparer A L Epreuve ViergeDokumen2 halamanChap10 Se Preparer A L Epreuve Viergealexandrefeutry38Belum ada peringkat

- Rapport Sur L'évaluation de La Fonction ComptableDokumen14 halamanRapport Sur L'évaluation de La Fonction ComptableSalah-Eddine TourabiBelum ada peringkat