Hak Dan Kewajiban Wajib Pajak

Diunggah oleh

arif rahmansyahJudul Asli

Hak Cipta

Format Tersedia

Bagikan dokumen Ini

Apakah menurut Anda dokumen ini bermanfaat?

Apakah konten ini tidak pantas?

Laporkan Dokumen IniHak Cipta:

Format Tersedia

Hak Dan Kewajiban Wajib Pajak

Diunggah oleh

arif rahmansyahHak Cipta:

Format Tersedia

Hak dan Kewajiban Wajib Pajak

Hak Wajib Pajak

Hak-hak yang diatur dalam UU Perpajakan adalah :

1. Hak untuk mendapatkan pembinaan dan pengarahan dari fiskus

Hak ini merupakan konsekuensi dari sistem self-assessment yang mewajibkan WP untuk

menghitung, memperhitungkan, membayar, dan melaporkan pajaknya sendiri. Untuk dapat

melaksanakan sistem tersebut, hak WP untuk mendapatkan pembinaan dan pengarahan sesuai

ketentuan yang berlaku tentu merupakan prioritas dari seluruh hak yang dimiliki WP.

2. Hak untuk membetulkan Surat Pemberitahuan

Apabila WP dalam menyampaikan Surat Pemberitahuan (SPT) terdapat kekeliruan dalam

pengisiannya, msialnya karena data yang belum dilaporkan atau terdapat kesalahan dalam

menghitung, WP masih diberikan kesempatan untuk membetulkannya dengan syarat fiskus

belum melakukan tindakan pemeriksaan.

3. Hak untuk memperpanjang waktu penyampaian Surat Pemberitahuan

Pasal 3 ayat (3) dan ayat (4) UU KUP menegaskan bahwa batas wakttu penyampaian SPT Masa

paling lama 20 hari setelah akhir masa pajak dan untuk SPT Tahunan paling lambat 3 bulan

setelah akhir tahun pajak. Batas waktu tersebut dapat diperpanjang paling alam 6 bulan dengan

mengajukan permohonan secara tertulis.

4. Hak memperoleh kembali kelebihan pembayaran pajak

Apabila WP dalam melakukan pembayaran pajaknya mengalami kelebihan, maka atas kelebihan

tersebut dapat diminta kembali dengan suatu permohonan tertulis, sesuai ketentuan Pasal 11 UU

KUP.

5. Hak mengajukan keberatan

Apabila WP merasa tidak puas atas ketetapan pajak yang diterbitkan atau pemotongan atau

pemungutan pajak yang dilakukan pihak ketiga, WP dapat mengajukan upaya hukum keberatan

dalam jangka waktu 3 bulan sejak tanggal surat, tanggal pemotongan atau pemungutan, kecuali

WP dapat menunjukkan bahwa jangka waktu tidak dapat dipenuhi karena keadaan di luar

kekuasaannya.

6. Hak mengajukan banding.

Apabila WP sudah mendapatkan keputusan atau upaya keberatan yang diajukan ke kantor pajak

dan merasa keputusan tersebut tidak memuaskan, maka WP dapat mengajukan upaya hukum

banding ke Pengadilan Pajak sesuai ketentuan Pasal 27 UU KUP.

7. Hak mengadukan pejabat yang membocorkan rahasia WP.

Petugas pajak maupun mereka yang melakukan tugas di bidang perpajakan untuk tidak

mengungkapkan kerahasiaan WP yang menyangkut masalah perpajakan, antara lain :

a. SPT, Laporan Keuangan, dan lain-lain yang dilaporkan oleh WP.

b. Data yang diperoleh dalam rangka pelaksanaan pemeriksaan.

c. Dokumen dan/atau data yang diperoleh dari pihak ketiga yang bersifat rahasia.

d. Dokumen dan/atau rahasia WP sesuai dengan ketentuan peraturan perundang-undangan yang

berkenaan.

Apabila pejabat tersebut membocorkan rahasia WP kepada pihak lain, maka WP dapat

mengadukan pejabat tersebut karena telah melakukan tindak pidana perpajakan sebagaimana

dimaksud dalam Pasal 41 UU KUP.

8. Hak mengajukan permohonan untuk mengangsur atau menunda pembayaran pajak.

Dalam hal-hal tertentu, ada kalanya WP tidak dapat melunasi utang pajaknya secara sekaligus.

Misalnya, WP mengalami kesulitan likuiditasi atau mengalami keadaan di luar kekuasaannya,

WP dapat mengajukan permohonan untuk mengansur atau menunda pembayaran pajaknya.

9. Hak meminta keterangan mengenai koreksi dalam penerbitan ketetapan pajak

Pasal 25 ayat (6) UU KUP memberikan hak kepada WP agar Direktur Jenderal Pajak

memberikan keterangan secara tertulis hal-hal yang menjadi dasar pengenaan pajak,

penghitungan pajak, pemotongan dan pemungutan pajak. Hal ini terkait dengan proses pengajuan

upaya hukum keberatan yang akan disampaikan WP.

10. Hak memberikan alasan tambahan

Pasal 26 ayat (2) UU KUP menegaskan bahwa sebelum surat keputusan atas keberatan

diterbitkan, maka WP dapat menyampaikan alasan tambahan atau penjelasan tertulis. Alasan

tambahan atau penjelasan tertulis ini merupakan suatu hal yang sangat baik dalam rangka

memperoleh gambaran yang lebih objektif terlebih disebabkan adanya pemeriksaan yang

dilaksanakan secara terburu-buru yang umumnya atas dasar batas waktu pemeriksaan yang harus

segera selesai.

11. Hak mengajukan gugatan

Pasal 23 ayat (2) UU KUP menegaskan adanya hak WP untuk mengajukan gugatan atas :

a. Pelaksanaan surat paksa, Surat Perintah Melaksanakan Penyitaan, atau pengumuman lelang;

b. Keputusan yang berkaitan dengan pelaksanaan keputusan perpajakan, selain yang ditetapkan

dalam Pasal 25 ayat (1) dan Pasal 26;

c. Keputusan pembetulan sebagaimana dimaksud dalam Pasal 16 yang berkaitan dengan Surat

Tagihan Pajak;

d. Keputusan sebagaimana dimaksud dalam Pasal 36 yang berkaitan dengan Surat Tagihan Pajak.

Gugatan diajukan secara tertulis menggunakan bahasa Indonesia dan terhadap satu pelaksanaan

penagihan atau satu Keputusan diajukan satu surat gugatan.

12. Hak untuk menunda penangihan pajak

Hak untuk menunda penagihan pajak adalah berkaitan dengan proses banding yang sedang

dilakukan WP. Pasal 43 ayat (2) UU Pengadilan Pajak menegaskan bahwa penggugatan dapat

mengajukan permohonan agar tindak lanjut penagihan pajak ditunda selama pemeriksaan

sengketa pajak sedang berjalan, sampai ada putusan pengadilan pajak. Permohonan tersebut

diajukan sekaligus dalam surat gugatan dan dapat diputus terlebih dahulu dari pokok

sengketanya.

13. Hak memperoleh imbalan bunga

Hak WP untuk memperoleh imbalan bunga didasarkan pada Pasal 27A UU KUP bahwa apabila

pengajuan keberatan atau bending diterima sebagian atau seluruhnya, sepanjang pajak utang

dalam SKPKB atau SKPKBT telah dibayar yang menyebabkan kelebihan pembayaran pajak,

maka kelebihan pembayaran pajak tersebut dikembalikan dengan ditambah imbalan bunga

sebesar 2% sebulan untuk paling lama 24 bulan dihitung sejak tanggal pembayaran yang

menyebabkan kelebihan pembayaran pajak sampai dengan diterbitkannya keputusan keberatan

atau putusan banding.

14. Hak mengajukan peninjauan kembali ke Mahkamah Agung

Hak yang timbul berdasarkan ketentuan Pasal 91 UU KUP yang hanya bisa dilakukan

berdasarkan alas an-alasan tertentu yang disebutkan dalam UU. Misalnya, adanya bukti tertulis

baru yang penting dan bersifat menentukan, yang apabila diketahui pada tahap persidangan, akan

menghasilkan putusan yang berbeda.

15. Hak mengurangi penghasilan kena pajak dengan biaya yang telah dikeluarkan.

Dalam menghitung besarnya penghasilan kena pajak, WP dapat mengurangi penghasilannya

dengan segala pengeluaran-pengeluaran yang telah ditentukan dalam UU. Pasal 6 UU PPh

menegaskan adanya pengeluaran atau biaya yang dapat dikurangkan, yaitu :

a. Biaya untuk mendapatkan, menagih, dan memelihara penghasilan, atau jasa termasuk upah, gaji,

honorarium, bonus, gratifikasi, dan tunjangan yang diberikan dalam bentuk uang, bunga, sewa,

royalti, biaya perjalanan, biaya pengolahan limbah, premi ansuransi, biaya administrasi, dan

pajak kecuali PPh;

b. Penyusutan atas pengeluaran untuk memperoleh harta berwujud dan amortisasi atas pengeluaran

untuk memperoleh hak dan atas biaya lain yang mempunyai masa manfaat lebih dari satu tahun

sebagaimana dimaksud dalam Pasal 11 dan Pasal 11A;

c. Iuran kepada dana pension yang pendirinya telah disahkan oleh Menteri Keuangan;

d. Kerugian karena penjualan atau pengalihan harta yang dimiliki dan digunakan dalam perusahaan

atau yang dimiliki untuk mendapatkan, menagih, dan memelihara penghasilan;

e. Kerugian dari selisih kurs mata uang asing;

f. Biaya penelitian dan pengembangan perusahaan yang dilakukan di Indonesia;

g. Biaya beasiswa, magang, dan pelatihan;

h. Piutang yang nyata-nyata tidak dapat ditagih, dengan syarat :

1) Telah dibebankan sebagai biaya dalam laporan laba rugi komersial;

2) Telah diserahkan perkara penagihannya kepada Pengadilan Negeri atau Badan Urusan Piutang

dan Lelang Negara (BUPLN) atau adanya perjanjian tertulis mengenai penghapusan

piutang/pembebasan utang antara kreditor dan debitor yang bersangkutan;

3) Telah dipublikasikan dalam penerbitan umum atau khusus; dan

4) WP harus menyerahkan daftar piutang yang tidak dapat ditagih kepada Direktorat Jenderal

Pajak, yang pelaksanaannya diatur lebih lanjut dengan Keputusan Direktorat Jenderal Pajak.

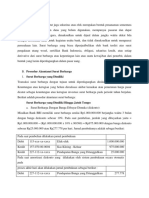

16. Hak pengurangan berupa Penghasilan Tidak Kena Pajak (PTKP).

Sesuai Pasal 7 UU PPh, hal ini khusus diberikan kepada WP Orang Pribadi dengan memberikan

pengurangan sebesar Penghasilan Tidak Kena Pajak yang telah ditentukan. Berdasarkan

Peraturan Direktur Jenderal Pajak No. 15/PJ/2006 tanggal 23 Februari 2006, besarnya PTKP

tersebut dihitung berdasarkan penghasilan netonya dikurangi dengan Penghasilan Tidak Kena

Pajak (PTKP) yang jumlahnya adalah sebagai berikut :

Setahun Sebulan

a. Untuk diri pegawai Rp 13.200.000 Rp 1.100.000

b. Tambahan untuk pegawai yang kawin Rp 1.200.000 Rp 100.000

c. Tambahan untuk setiap anggota keluarga Rp 1.200.000 Rp 100.000

sedarah dan semenda dalam garis

keturunan lurus, serta anak angkat yang

menjadi tanggungan sepenuhnya, paling

banyak 3 (tiga) orang

17. Hak menggunakan norma penghitungan penghasilan neto.

Hak ini diberikan kepada WP yang mempunyai peredaran bruto usaha dalam satu tahun kurang

dari Rp 600 juta dengan syarat memberitahukan kepada Direktorat Jenderal Pajak dalam jangka

waktu 3 bulan pertama dari tahun pajak yang bersangkutan sebagaimana diatur dalam ketentuan

Pasal 14 UU PPh.

18. Hak memperoleh fasilitas perpajakan

Dalam Pasal 31A UU PPh dutegaskan adanya fasilitas perpajakan yang diberikan kepada WP

yang melakukan penanaman modal pada bidang usaha tertentu dan/atau daerah tertentu dalam

bentuk :

Pengurangan penghasilan neto paling tinggi 30% dari jumlah penanaman yang dilakukan;

Penyusutan dan amortisasi yang dipercepat;

Kompensasi kerugian yang lebih lama, tetapi tidak lebih dari 10 tahun; dan

Pengenaan PPh atas deviden sebagaimana dimaksud dalam Pasal 26 sebesar 10% kecuali

apabila tariff menurut perjanjian perpajakan yang berlaku menetapkan lebih rendah.

Dapat memperoleh fasilitas pajak yang bersifat terbatas, baik dalam jangka waktu maupun jenis

berupa keinganan PPh yang terutang atas :

Pembebasab utang;

Pengalihan harta kepada kreditor untuk penyelesaian utang;

Perubahan utang menjadi penyertaan modal.

19. Hak untuk melakukan pengkreditan Pajak Masukan terhadapa Pajak Keluaran

Dalam UU PPN ditegaskan bahwa apabila WP (Pengusaha Kena Pajak) mempunyai Pajak

Masukan, maka atas Pajak Masukan tersebut dapat dikreditkan terhadap Pajak Keluaran. Apabila

Pajak Masukan lebih besar daripada Pajak Keluaran, maka kondisi laporan SPT Masa PPN

menjadi lebih bayar.

Kewajiban Wajib Pajak

Kewajiban WP yang diatur dalam UU Perpajakan adalah :

1. Kewajiban untuk mendaftarkan diri

Ketentuan Pasal 2 UU KUP menegaskan bahwa setiap WP wajib mendaftarkan diri pada

Direktorat Jenderal Pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan

WP dan kepadanya diberikan Nomor Pokok Wajib Pajak (NPWP). Sementara itu, khusus

terhadap WP yang harus menjadi pengusaha yang mempunyai kewajiban PPN berdasarkan UU

PPN, wajib melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak (PKP), dan

kepadanya diberikan Nomor Pokok Pengusaha Kena Pajak (NPPKP).

2. Kewajiban mengisi dan menyampaikan Surat Pemberitahuan.

Ketentuan Pasal 3 ayat (1) UU KUP menegaskan bahwa setiap WP wajib mengisi SPT dalam

bahasa Indonesia dengan menggunakan huruf latin, angka arab, satuan mata uang rupiah, dan

menandatangani serta menyampaikannya ke kantor pajak tempat WP terdaftar.

3. Kewajiban membayar atau menyetor pajak.

Kewajiban WP untuk membayar atau menyetor pajak yang terutang dilakukan di kas negara

melalui kantor pos dan/atau bank Badan Usaha Milik Negara atau bank Badan Milik Daerah atau

tempat pembayaran lain yang ditetapkan oleh Menteri Keuangan, sesuai ketentuan Pasal 10 ayat

(1) UU KUP.

4. Kewajiban membuat pembukuan atau pencatatan.

Bagi WP Orang Pribadi yang melakukan kegiatan usaha atau pekerjaan bebas dan WP Badan di

Indonesia diwajibkan membuat pembukuan, sesuai ketentuan Pasal 28 ayat (1) UU KUP.

Sementara itu, pencatatan dilakukan oleh WP Orang Pribadi yang melakukan kegiatan usaha

atau pekerjaan bebas yang diperbolehkan menghitung penghasilan neto dan WP Orang Pribadi

yang tidak melakukan kegiatan usaha atau pekerjaan bebas.

5. Kewajiban menaati pemeriksaan pajak.

Terhadap WP yang diperiksa, sesuai ketentuan Pasal 29 ayat (3) UU KUP, tentunya wajib

menaati ketentuan pemeriksaan pajak. Misalnya, WP wajib memperhatikan dan/atau

meminjamkan buku atau catatan dan dokumen lain yang berhubungan dengan penghasilan yang

diperoleh, memberikan kesempatan untuk memasuki tempat atau ruang yang dipandang perlu

dan member bantuan guna kelancaran pemeriksaanm, serta memberikan keterangan yang

diperlukan oleh pemeriksa pajak.

6. Kewajiban melakukan pemotongan atau pemungutan pajak

Kewajiban melakukan pemotongan atau pemungutan pajak ini dilakukan WP terhadap pihak lain

dalam rangka melaksanakan perintah UU PPh, seperti Pasal 21, Pasal 22, Paal 23, Pasal 26, dan

ketentuan UU PPN. Pajak yang telah dipotong atau dipungut tersebut harus disetorkan ke kas

negara melalui bank.

7. Kewajiban membuat Faktur Pajak.

Setiap Pengusaha Kena Pajak (PKP)wajib membuat Faktur Pajak untuk setiap penyerahan

Barang Kena Pajak (BKP) atau Jasa Kena Pajak (JKP).

8. Kewajiban melunasi Bea Materai

Dalam UU Bea Materai No. 13 Tahun 1985 disebutkan bahwa Bea Materai merupakan pajak

yang dikenakan atas dokumen.

Anda mungkin juga menyukai

- A1c016132 Ria Riska Setiawati Tugas Audit Ii SamplingDokumen2 halamanA1c016132 Ria Riska Setiawati Tugas Audit Ii Samplingarif rahmansyahBelum ada peringkat

- Samsul, Mohamad "Pasar Modal Dan Manajemen Portofolio / Mohamad Samsul Editor: Suryadi Saat, Yati Sumiharti"Dokumen1 halamanSamsul, Mohamad "Pasar Modal Dan Manajemen Portofolio / Mohamad Samsul Editor: Suryadi Saat, Yati Sumiharti"arif rahmansyahBelum ada peringkat

- RiskaDokumen5 halamanRiskaarif rahmansyahBelum ada peringkat

- Baiq Titin Fitriani - RMK Kas & PiutangDokumen12 halamanBaiq Titin Fitriani - RMK Kas & Piutangarif rahmansyahBelum ada peringkat

- To 2Dokumen83 halamanTo 2arif rahmansyahBelum ada peringkat

- Bea MeteraiDokumen14 halamanBea Meteraiarif rahmansyahBelum ada peringkat

- Ipm NTB 2010-2015 PDFDokumen7 halamanIpm NTB 2010-2015 PDFarif rahmansyahBelum ada peringkat

- Sektor PerkebunanDokumen12 halamanSektor Perkebunanarif rahmansyahBelum ada peringkat

- Perbub Nomor 9 Tahun 2014Dokumen4 halamanPerbub Nomor 9 Tahun 2014UyunBelum ada peringkat

- SuratDokumen2 halamanSuratarif rahmansyahBelum ada peringkat

- DataDokumen1 halamanDataarif rahmansyahBelum ada peringkat

- Akuntansi UMKM ManufakturDokumen14 halamanAkuntansi UMKM Manufakturarif rahmansyah100% (1)

- SuratDokumen2 halamanSuratarif rahmansyahBelum ada peringkat

- KEWAJIBAN Halaman Berapa YaaaDokumen2 halamanKEWAJIBAN Halaman Berapa Yaaaarif rahmansyahBelum ada peringkat

- Bab 7 Hal (340-346)Dokumen3 halamanBab 7 Hal (340-346)arif rahmansyahBelum ada peringkat

- Makalah Kelompok SPM KLMPK 2Dokumen16 halamanMakalah Kelompok SPM KLMPK 2arif rahmansyahBelum ada peringkat

- 6 Analisis Aktifitas Operasi-1Dokumen17 halaman6 Analisis Aktifitas Operasi-1Aysa RahmahBelum ada peringkat

- Akuntansi Perbankan Surat BerhargaDokumen15 halamanAkuntansi Perbankan Surat Berhargaarif rahmansyahBelum ada peringkat

- 6 Analisis Aktifitas OperasiDokumen6 halaman6 Analisis Aktifitas Operasiarif rahmansyahBelum ada peringkat

- Penerapan Just in Time TOYOTADokumen6 halamanPenerapan Just in Time TOYOTAarif rahmansyahBelum ada peringkat

- Hak Dan Kewajiban Wajib PajakDokumen1 halamanHak Dan Kewajiban Wajib Pajakarif rahmansyahBelum ada peringkat

- Penerapan Just in Time TOYOTADokumen36 halamanPenerapan Just in Time TOYOTANugroho SnBBelum ada peringkat

- Belajar Dan PembelajaranDokumen13 halamanBelajar Dan Pembelajaranarif rahmansyahBelum ada peringkat

- Makalah Kelompok 3Dokumen29 halamanMakalah Kelompok 3arif rahmansyahBelum ada peringkat

- BLK KelompokDokumen32 halamanBLK Kelompokarif rahmansyahBelum ada peringkat

- BLK KelompokDokumen16 halamanBLK KelompokArif RahmansyahBelum ada peringkat

- Jenis Penelitian Ini Menurut Saya Sudah Tepat Menjawab Permasalah Yang Ada Dalam Jurnal IniDokumen2 halamanJenis Penelitian Ini Menurut Saya Sudah Tepat Menjawab Permasalah Yang Ada Dalam Jurnal Iniarif rahmansyahBelum ada peringkat

- Siklus Hidup PRDokumen2 halamanSiklus Hidup PRarif rahmansyahBelum ada peringkat

- 10 Rekomendasi Mesin Absensi TerbaikDokumen16 halaman10 Rekomendasi Mesin Absensi Terbaikarif rahmansyahBelum ada peringkat