100% menganggap dokumen ini bermanfaat (1 suara)

2K tayangan20 halamanAnalisis Ekonomi dan Industri Terpadu

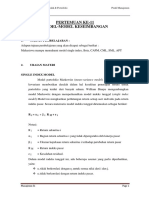

Dokumen tersebut membahas analisis ekonomi dan industri secara top-down untuk menilai prospek saham perusahaan. Terdapat analisis variabel ekonomi makro, industri, dan perusahaan untuk menentukan saham mana yang paling baik.

Diunggah oleh

Joy MandakHak Cipta

© © All Rights Reserved

Kami menangani hak cipta konten dengan serius. Jika Anda merasa konten ini milik Anda, ajukan klaim di sini.

Format Tersedia

Unduh sebagai PPTX, PDF, TXT atau baca online di Scribd

100% menganggap dokumen ini bermanfaat (1 suara)

2K tayangan20 halamanAnalisis Ekonomi dan Industri Terpadu

Dokumen tersebut membahas analisis ekonomi dan industri secara top-down untuk menilai prospek saham perusahaan. Terdapat analisis variabel ekonomi makro, industri, dan perusahaan untuk menentukan saham mana yang paling baik.

Diunggah oleh

Joy MandakHak Cipta

© © All Rights Reserved

Kami menangani hak cipta konten dengan serius. Jika Anda merasa konten ini milik Anda, ajukan klaim di sini.

Format Tersedia

Unduh sebagai PPTX, PDF, TXT atau baca online di Scribd