Analisa Kredit 2

Diunggah oleh

Vilsa BudimanDeskripsi Asli:

Judul Asli

Hak Cipta

Format Tersedia

Bagikan dokumen Ini

Apakah menurut Anda dokumen ini bermanfaat?

Apakah konten ini tidak pantas?

Laporkan Dokumen IniHak Cipta:

Format Tersedia

Analisa Kredit 2

Diunggah oleh

Vilsa BudimanHak Cipta:

Format Tersedia

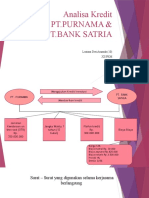

ANALISA KREDIT

Analisis kredit mengandung pengertian penilaian kredit dalam segala aspek, baik

keuangan maupun non-keuangan. Menurut Lukman Dendawijaya (2005:88) Analisis kredit

adalah suatu proses yang dimaksudkan untuk menganalisis atau menilai suatu permohonan

kredit yang diajukan oleh calon debitur kredit sehingga dapat memberikan keyakinan kepada

pihak bank bahwa proyek yang akan dibiayai dengan kredit bank cukup layak (feasible).

Dari pengertian diatas, dapat dikatakan bahwa Analisis kredit adalah suatu proses analisis

kredit dengan menggunakan pendekatan-pendekatan dan rasio-rasio keuangan untuk

menentukan kebutuhan kredit yang wajar. tujuan analisis kredit untuk melihat / menilai suatu

usaha atas dasar kelayakan usaha, menilai risiko usaha dan bagaimana mengelolanya, dan

memberikan kredit atas dasar kelayakan usaha.

Pada dasarnya analisis kredit digunakan untuk meneliti atau menilai pemohon kredit

secara mendalam tentang keadaan usaha atau proyek pemohon kredit agar pelaksanaan kredit

yang akan dilakukan dapat berjalan dengan lancar sehingga tidak menimbulkan kredit macet.

Ada 5 aspek yang harus dianalisis dalam menganalisis kredit, antara lain :

1. Aspek Manajemen

2. Aspek Pemasaran

3. Aspek Teknis

4. Aspek Keuangan

5. Aspek Legalitas dan Agunan

Kredit berdasarkan tujuan penggunaannya, kita bagi dalam 2 kategori, yaitu :

1. Kredit Produktif

2. Kredit Konsumtif.

Pendekatan-pendekatan atau metode-metode yang biasa dipakai dalam menganalisis kredit

modal kerja adalah Turn Over Method, sedangkan untuk menganalisis kredit investasi adalah

PP Method, NPV Method

dan IRR Method.

Penggunaan pendekatan-pendekatan tersebut tentunya didasarkan dari data keuangan

perusahaan yaitu

laporan necara dan laba rugi perusahaan yang diberikan kepada bank.

Proses analisis kredit, yaitu :

DescriptiveMenggambarkan bisnis usaha debitur.

ExplanatoryMenjelaskan tentang bisnis

Prinsip-prinsip Penilaian Kredit

a. 6c

1. Character adalah sifat atau watak calon debitur harus benar-benar dipercaya. Dilihat dari latar

belakang pekerjaan dan latar belakang pribadi si debitur

2. Capacity (capability) untuk melihat kemampuan calon nasabah dalam membayar kredit yang

dihubungkan dengan kemempuannya mengelola bisnis serta kemampuannya mencari laba.

3. Capital untuk mengetahui sumber-sumber pembiayaan yang dimiliki nasabah terhadap

usaha yang akan dibiayai oleh bank.

4. Colleteral merupakan jaminan yang diberikan calon nasabah baik yang bersifat fisik maupun

non fisik

5. Condition untuk menilai kondisi ekonomi sekarang dan yang akan datang sesuai sektor

masing-masing.

6. Constraint adalah batasan dan hambatan yang tidak memungkinkan suatu bisnis untuk

dilaksanakan pada tempat tertentu.

Dari keenam prinsip diatas, yang paling perlu mendapatkan perhatian account officer adalah

character, dan apabila prinsip ini tidak terpenuhi, prinsip lainnya tidak berarti. Dengan

perkataan lain, permohonannya harus ditolak.

b. 7p

1. Personality yaitu menilai dari segi kepribadiannya atau tingkah lakunya sehari-hari maupun

masa lalunya.

2. Party yaitu mengklasifikasikan nasabah ke dalam klasifiasi tertentu atau golongan-golongan

tertentu berdasarkan modal, loyalitas serta karakternya.

3. Perpose yaitu untuk mengetahui tujuan nasabah dalam mengambil kredit, termasuk jenis

yang diinginkan nasabah.

4. Prospect yaitu untuk menilai usaha nasabah dimasa yang akan datang apakah

menguntungkan atau tidak, atau dengan kata lain mempunyai prospek atau sebaliknya.

5. Payment merupakan ukuran bagaimana cara nasabah mengembalikan kredit yang telah

diambil atau dari sumber mana saja untuk pengembalian kredit yang diperolehnya.

6. Profitability untuk menganalisis bagaimana kemampuan nasabah dalam mencari laba.

7. Protection tujuannya adalah bagaimana menjaga kredit yang dikucurkan oleh bank namun

melalui suatu perlindungan.

c. 3 R

1. Return (hasil yang dicapai)

Return disini dimaksudkan penilaian atas hasil yang akan dicapai oleh perusahaan debitur

setelah dibantu dengan kredit oleh bank. Dapat pula diartikan keuntungan yang akan

diperoleh bank apabila memberikan kredit kepada pemohon.

2. Repayment (pembayaran kembali)

Dalam hal ini bank harus menilai berapa lama perusahaan pemohon kredit dapat membayar

kembali pinjamannya sesuai dengan kemampuan membayar kembali (repayment capacity),

dan apakah kredit harus diangsur/ dicicil/ atau dilunasi sekaligus diakhir periode.

3. Risk bearing ability (kemampuan untuk menanggung resiko)

Dalam hal ini bank harus mengetahui dan menilai sampai sejauh mana perusahaan pemohon

kredit mampu menanggung resiko kegagalan andai kata terjadi sesuatu yang tak diinginkan.

Prosedur Analisis Kredit

Penyampaian permohonan kredit oleh calon debitur kepada bagian kredit, yang perlu

diusahakan selengkap mungkin berkasnya, yaitu :

1. Berkas permohonan kredit diserahkan kepada analis untuk dilakukan analisis tentang

permohonan kredit yang bersangkutan.

2. Analis segera menghubungi calon debitur (pemohon kredit) untuk memperoleh

informasi yang sewajarnya.

3. Bila berkas tidak lengkap, analis mengembalikan ke bagian kredit

4. Jika persyaratan telah terpenuhi dalam berkas permohonan kredit yang bersangkutan

maka proses analisis berlanjut dengan :

a. Aspek manajemen berupa pelengkap yang harus diketahui analis

b. Bidang marketing menuntut analis untuk dapat diketahui tentang kelancaran

pemasaran produksi calon nasabah yang bersangkutan

c. Bidang keuangan sebagai sasaran utama analis untuk mengetahui benar

tentang kondisi keuangan calon debitur, serta kemungkinan di hari kemudian,

bila kredit diberikan

d. Penguji analis atas beberapa Turns Over yang dapat dilakukannya terhadap

rencana usaha calon-calon peminjam (calon debitur)

e. Sebagai langkah akhir daripada analisis kredit, adalah penyampaian laporan

analisisnya kepada kepala bagian kredit, untuk kemudian diteruskan kepada

yang berwenang mengambil keputusan kredit.

Kebijakan umum persyaratan suatu permohonan kredit adalah sebagai berikut:

1. Surat permohonan fasilitas kredit.

2. Legalitas usaha.

3. NPWP dan Laporan Keuangan.

4. Hubungan dengan bank.

5. Pengalaman usaha.

6. Batas maksimum kredit bagi badan usaha.

7. Persyaratan penempatan staf BNI atau pihak ketiga lainnya.

8. Fasilitas Forex Line.

9. Persyaratan Take Over debitur dari bank lain.

10. Referensi agungan untuk kredit yang ditake over dari bank lain Skim pemberian fasilitas

kredit dengan agunan deposito berjangka oleh divisi korporasi atau UMN / SKM.

ANALISIS KREDIT

Analisis kredit adalah suatu proses analisis kredit dengan menggunakan pendekatan-pendekatan dan

rasio-rasio keuangan untuk menentukan kebutuhan kredit yang wajar.

Sedikitnya ada 5 aspek yang harus dianalisis dalam menganalisis kredit, antara lain :

1. Aspek Manajemen

2. Aspek Pemasaran

3. Aspek Teknis

4. Aspek Keuangan

5. Aspek Legalitas dan Agunan

Kredit berdasarkan tujuan penggunaannya, kita bagi dalam 2 kategori, yaitu :

1. Kredit Produktif

2. Kredit Konsumtif.

Pendekatan-pendekatan atau metode-metode yang biasa kita pakai dalam menganalisis kredit modal

kerja adalah Turn Over Method, sedangkan untuk menganalisis kredit investasi adalah PP Method,

NPV Method dan IRR Method.

Penggunaan pendekatan-pendekatan tersebut tentunya didasarkan dari data keuangan perusahaan

yaitu laporan necara dan laba rugi perusahaan yang diberikan kepada bank.

Tujuan utama analisis permohonan kredit adalah untuk memperoleh keyakinan apakah nasabah

mempunyai kemauan dan kemampuan memenuhi kewajibannya kepada bank secara tertib, baik

pembayaran pokok pinjaman maupun bunganya, sesuai dengan kesepakatan dengan bank. Hal-hal

yang perlu diperhatikan dalam penyelesaian kredit nasabah, terlebih dahulu harus terpenuhinya

Prinsip 6 Cs Analysis, yaitu sebagai berikut:

1. Character

Character adalah keadaan watak dari nasabah, baik dalam kehidupan pribadi maupun dalam

lingkungan usaha. Kegunaan dari penilaian terhadap karakter ini adalah untuk mengetahui

sampai sejauh mana kemauan nasabah untuk memenuhi kewajibannya (willingness to pay)

sesuai dengan perjanjian yang telah ditetapkan.

Sebagai alat untuk memperoleh gambaran tentang karakter dari calon nasabah tersebut,

dapat ditempuh melalui upaya antara lain:

a. Meneliti riwayat hidup calon nasabah

b. Meneliti reputasi calon nasabah tersebut di lingkungan usahanya

c. Meminta bank to bank information (Sistem Informasi Debitur)

d. Mencari informasi kepada asosiasi-asosiasi usaha dimana calon nasabah berada

e. Mencari informasi apakah calon nasabah suka berjudi

f. Mencari informasi apakah calon nasabah memiliki hobi berfoya-foya.

2. Capital

Capital adalah jumlah dana/modal sendiri yang dimiliki oleh calon nasabah. Semakin besar

modal sendiri dalam perusahaan, tentu semakin tinggi kesungguhan calon nasabah dalam

menjalankan usahanya dan bank akan merasa lebih yakin dalam memberikan kredit. Modal

sendiri juga diperlukan bank sebagai alat kesungguhan dan tangung jawab nasabah dalam

menjalankan usahanya karena ikut menanngung resiko terhadap gagalnya usaha. Dalam

praktik, kemampuan capital ini dimanifestasikan dalam bentuk kewajiban untuk menyediakan

self-financing, yang sebaiknya jumlahnya lebih besar daripada kredit yang dimintakan kepada

bank.

3. Capacity

Capacity adalah kemampuan yang dimiliki calon nasabah dalam menjalankan usahanya guna

memperoleh laba yang diharapkan. Kegunaan dari penilaian ini adalah untuk mengetahui

sampai sejauh mana calon nasabah mampu untuk mengembalikan atau melunasi utang-

utangnya secara tepat waktu dari usaha yang diperolehnya.

Pengukuran capacity tersebut dapat dilakukan melalui berbagai pendekatan berikut ini:

a. Pendekatan historis, yaitu menilai past performance, apakah menunjukkan perkembangan

dari waktu ke waktu

b. Pendekatan finansial, yaitu menilai latar belakang pendidikan para pengurus

c. Pendekatan yuridis, yaitu secara yuridis apakah calon nasabah mempunyai kapasitas

untuk mewakili badan usaha yang diwakilinya untuk mengadakan perjanjian kredit dengan

bank

d. Pendekatan manajerial, yaitu menilai sejauh mana kemampuan dan keterampilan nasabah

melaksanakan fungsi-fungsi manajemen dalam memimpin perusahaan

e. Pendekatan teknis, yaitu untuk menilai sejauh mana kemampuan calon nasabah

mengelola faktor-faktor produksi seperti tenaga kerja, sumber bahan baku, peralatan-

peralatan , administrasi dan keuangan, industrial relation sampai pada kemampuan merebut

pasar

4. Collateral

Collateral adalah barang-barang yang diserahkan nasabah sebagai agunan terhadap kredit

yang diterimanya. Collateral tersebut harus dinilai oleh bank untuk mengetahui sejauh mana

resiko kewajiban finansial nasabah kepada bank. Pada hakikatnya bentuk collateral tidak

hanya berbentuk kebendaan tetapi juga collateral yang tidak berwujud seperti jaminan pribadi

(borgtocht), letter of guarantee, letter of comfort, rekomendasi dan avalis.

5. Condition of Economy

Condition of Economy, yaitu situasi dan kondisi politik , sosial, ekonomi , budaya yeng

mempengaruhi keadaan perekonomian pada suatu saat yang kemungkinannya memengaruhi

kelancaran perusahaan calon debitur. Untuk mendapat gambaran mengenai hal tersebut,

perlu diadakan penelitian mengenai hal-hal antara lain:

a. Keadaan konjungtur

b. Peraturan-peraturan pemerintah

c. Situasi, politik dan perekonomian dunia

d. Keadaan lain yang memengaruhi pemasaran

6. Constraint

Constraint adalah batasan dan hambatan yang tidak memungkinkan suatu bisnis untuk

dilaksanakan pada tempat tertentu, misalnya pendirian suatu usaha pompa bensin yang

disekitarnya banyak bengkel las atau pembakaran batu bata.

Dari keenam prinsip diatas, yang paling perlu mendapatkan perhatian account officer adalah

character, dan apabila prinsip ini tidak terpenuhi, prinsip lainnya tidak berarti. Dengan

perkataan lain, permohonannya harus ditolak.

Pemberian kredit kepada pelanggan dilakukan berdasarkan analisa kelayakan pemberian

kredit Analisa kelayakan pemberian kredit kepada pelanggan pada dasarnya adalah

memperkirakan kemampuan pelanggan dalam mengelola usahanya sehingga akan dapat

membayar kewajibannya.

Hal tersebut dapat dilakukan dengan :

Menerapkan prinsip-prinsip umum pemberian kredit.

Menganalisa berkas dokumen atau catatan pelanggan.

Mencari masukan dari sumber-sumber lain, misalnya : daftar hitam penunggak kredit,

kelompok usaha yang sejenis, mitra usaha pelanggan.

Dari uraian tersebut, analisis kelayakan kredit dimaksudkan untuk menentukan kelayakan

pemberian kredit yang akan diberikan kepada pelanggan. Dengan analisis kelayakan kredit,

dapat menentukan tingkat kepercayaan kepada pelanggan dan dapat menghidari

kemungkinan terjadinya kerugian di masa yang akan datang akibat adanya kredit macet.

Secara umum analisis kelayakan kredit dapat dilakukan dengan menggunakan Prinsip 5C,

Analisis Umur Piutang, dan Analisis Ratio.

Prinsip Penilaian Kredit Prinsip penilaian kelayakan kredit dapat dilakukan dengan penilaian

menggunakan Prinsip 5C.

Dalam penilaian ini, calon debitur akan dinilai berdasarkan penilaian aspek :

Character, Capacity, Capital, Condition of economy, dan Collateral. Yang dimaksud masing-

masing aspek tersebut sebagai berikut :

Character adalah aspek watak atau kepribadian calon debitur. Apakah calon debitur

memiliki berkelakuan yang baik dan selalu berusaha memenuhi janji.

Capacity adalah aspek kemampuan (kapasitas) calon debitur dalam menjalankan

usahanya. Hal ini dapat dilihat dari banyaknya order dan kelancaran pengembalian kredit.

Capital adalah aspek modal calon debitur. Hal yang perlu diketahui adalah besarnya modal,

hutang serta komposisi kekayaan perusahaan calon dibitur sehingga dapat diketahui tingkat

likuiditas perusahaan calon debitur. Tingkat likuiditas akan menunjukan kemempuan

perusahaan dalam pengembalian kredit.

Condition of economy adalah aspek pengaruh dari trend perekonomian secara umum yang

diperkirakan akan berpengaruh terhadap usaha calon debitur.

Collateral adalah aspek jaminan dalam bentuk harta benda milik calon debitur, atau pihak

lain sebagai penjamin. Namun untuk penjualan kredit yang diutamakan bukan jaminan tetapi

kelancaran usaha dari calon debitur.

Analisis Umur Piutang

Analisis ini dapat digunakan untuk pelanggan lama dengan data yang telah tersedia di

perusahaan. Data yang diperlukan dapat diambil dari data mutasi piutang yang ada di Kartu

Piutang. Dalam analisis ini, piutang dipisahkan menjadi piutang yang belum menunggak dan

piutang yang telah menunggak. Dengan demikian akan diketahui tingkat bonafiditas dan

status kredit dari para debitur. Selanjutnya hasil analisis digunakan sebagai pedoman untuk

menentukan pemberian kredit kepada pelanggan apabila pelanggan yang bersangkutan

mengajukan permohonan kredit kembali.

Ada pula pemahaman analisis kredit dengan beberapa pendekatan sebagai berikut :

1. Pendekatan jaminan

2. Pendekatan karakter

3. Pendekatan pelunasan

4. Pendekatan kelayakan usaha

5. Pendekatan pemberian kredit sebagai agen pembangunan

Resiko perkreditan

Pada umumnya profit yang diperoleh akan senantiasa berbanding lurus dengan tingkat resiko yang

dihadapi. Artinya semakin besar tingkat resiko dari suatu bisnis maka akan semakin besar pula

tingkat profit margin yang diperoleh.

Berikut beberapa contoh resiko perkraditan yang ada :

- resiko sifat usaha

- resiko geografis

- resiko politik

- resiko ketidakpastian

- resiko inflasi

- resiko persaingan

Anda mungkin juga menyukai

- Analisis KreditDokumen5 halamanAnalisis KreditIswal FajarBelum ada peringkat

- Analisis Kredit BankDokumen5 halamanAnalisis Kredit BankNerwinChayankIskandarBelum ada peringkat

- Makalah KreditDokumen19 halamanMakalah KredittamiuthamiBelum ada peringkat

- Akuntansi CKPNDokumen9 halamanAkuntansi CKPNFajar Dwi AriniBelum ada peringkat

- AO Kredit MacetDokumen13 halamanAO Kredit MacetFaza AuliaBelum ada peringkat

- Isi Makalah KreditDokumen18 halamanIsi Makalah KreditAnonymous ByaEQiVuBelum ada peringkat

- Pengukuran Likuiditas BankDokumen10 halamanPengukuran Likuiditas BankadheetteeaBelum ada peringkat

- Analisa Kredit 5CDokumen11 halamanAnalisa Kredit 5CSabit KodamBelum ada peringkat

- Makalah Manajemen KreditDokumen9 halamanMakalah Manajemen KreditKhairulBelum ada peringkat

- Risiko KreditDokumen8 halamanRisiko Kreditretno sari apriliaBelum ada peringkat

- Ppt-Credit CardDokumen12 halamanPpt-Credit CardMonang Putra Dinata Sinaga0% (1)

- HHHDokumen3 halamanHHHVictor Maruli MarpaungBelum ada peringkat

- Manajemen Kualitas & Penyelamatan KreditDokumen14 halamanManajemen Kualitas & Penyelamatan KreditKhaerul IsnaniBelum ada peringkat

- Alokasi Dana Bank (Janice)Dokumen42 halamanAlokasi Dana Bank (Janice)Made SetiadjiBelum ada peringkat

- Bank Perkreditan RakyatDokumen8 halamanBank Perkreditan RakyatCinthya Icaa0% (1)

- Analisis KreditDokumen17 halamanAnalisis KreditIndah Nk100% (1)

- Strategi Pelayanan TellerDokumen85 halamanStrategi Pelayanan TellerNanaMarianaBelum ada peringkat

- Makalah Pengawasan Kredit-1Dokumen12 halamanMakalah Pengawasan Kredit-1Indra PutraBelum ada peringkat

- Faktor-Faktor Yang Mempengaruhi Kualitas Kredit Dalam Dunia PerbankanDokumen15 halamanFaktor-Faktor Yang Mempengaruhi Kualitas Kredit Dalam Dunia PerbankanBima Arif OktiantoBelum ada peringkat

- Rating CRRDokumen4 halamanRating CRRBankbejeBelum ada peringkat

- Makalah BPRDokumen35 halamanMakalah BPRMaisunah AR100% (1)

- Produk Dan Jasa BankDokumen18 halamanProduk Dan Jasa Bankdesma elitaBelum ada peringkat

- Manajemen Risiko KreditDokumen7 halamanManajemen Risiko KreditPASCA/1620104039/NILTA ZAHRATALBelum ada peringkat

- Kredit BermasalahDokumen11 halamanKredit BermasalahCitra Nur Hayati100% (2)

- Kronologi Kasus Bank Global - Rihadatul Aisy Kamilah - 11180860000018Dokumen3 halamanKronologi Kasus Bank Global - Rihadatul Aisy Kamilah - 11180860000018Rihadatul Aisy KamilahBelum ada peringkat

- Company Profile Bank Metropolitan PDFDokumen10 halamanCompany Profile Bank Metropolitan PDFnanthBelum ada peringkat

- Analisis PerkreditanDokumen36 halamanAnalisis PerkreditanDiah Utari Astika PutriBelum ada peringkat

- Profil PerusahaanDokumen34 halamanProfil PerusahaanJean LafitteBelum ada peringkat

- IKSDokumen19 halamanIKSzarien100% (1)

- Akuntansi Perbankan Sap 2 FixDokumen11 halamanAkuntansi Perbankan Sap 2 FixEwin KaroyaniBelum ada peringkat

- Perhitungan Kebutuhan KreditDokumen22 halamanPerhitungan Kebutuhan KreditHarisma WatiBelum ada peringkat

- PPAP Menuju CKPNDokumen5 halamanPPAP Menuju CKPNFaishal100% (1)

- 7 Kualitas Kredit Dan Penyeleseaian Kredit BermasalahDokumen29 halaman7 Kualitas Kredit Dan Penyeleseaian Kredit BermasalahWindi NovianditaBelum ada peringkat

- Bank VictoriaDokumen876 halamanBank VictoriaAlexander Kelvin100% (1)

- Tujuan Dan Fungsi PembiayaanDokumen23 halamanTujuan Dan Fungsi PembiayaanAriza SetyaningrumBelum ada peringkat

- CKPNDokumen3 halamanCKPNNadia Rizky100% (1)

- Sop Account OfficerDokumen14 halamanSop Account OfficerBambang ParikesitBelum ada peringkat

- TMT 6 Penyisihan KREDIT (CKPN)Dokumen39 halamanTMT 6 Penyisihan KREDIT (CKPN)Permatasari Rezeki100% (1)

- Akuntansi Transaksi IjarahDokumen40 halamanAkuntansi Transaksi IjarahIrawati SalimBelum ada peringkat

- Kegiatan Usaha Bank BTNDokumen4 halamanKegiatan Usaha Bank BTNMuammar Adli RasyidBelum ada peringkat

- Makalah Kelompok 4 - Banking Product & Regulation (KYC, APU, PPT) - BS 5BDokumen21 halamanMakalah Kelompok 4 - Banking Product & Regulation (KYC, APU, PPT) - BS 5Basti atoyBelum ada peringkat

- 5 Ganjil - Kredit SindikasiDokumen16 halaman5 Ganjil - Kredit SindikasiMichelle Zeruscha AbigailBelum ada peringkat

- Sop Kredit Sertifikasi GS 2021Dokumen4 halamanSop Kredit Sertifikasi GS 2021Flo WerBelum ada peringkat

- Alco Dan AsgDokumen2 halamanAlco Dan AsgRirin Anggreani100% (1)

- Strategi Pemasaran BPRDokumen11 halamanStrategi Pemasaran BPRJoni Hendri33% (3)

- Peran 5Cs Dalam AnalisaDokumen5 halamanPeran 5Cs Dalam AnalisarizkiBelum ada peringkat

- Penanganan Kredit BermasalahDokumen6 halamanPenanganan Kredit BermasalahjurnalteknisBelum ada peringkat

- Analisis KreditDokumen76 halamanAnalisis KreditFathia HamidBelum ada peringkat

- Kredit Modal Kerja EksporDokumen17 halamanKredit Modal Kerja Eksporrezha.onlyBelum ada peringkat

- Cost of Fund Base Lending RateDokumen18 halamanCost of Fund Base Lending RateAchmad Parizi0% (1)

- Makalah Kredit KonsumerDokumen15 halamanMakalah Kredit KonsumerAdina Nathania100% (1)

- Lampiran 1 SOP Manajemen RisikoDokumen13 halamanLampiran 1 SOP Manajemen RisikoAde Karyono100% (1)

- Soal Level 1 Bab 2 - Risiko KreditDokumen10 halamanSoal Level 1 Bab 2 - Risiko KreditArief HadiBelum ada peringkat

- Bab 12 - Akuntansi Transaksi IjarahDokumen2 halamanBab 12 - Akuntansi Transaksi Ijarahiis100% (1)

- Analisis Kinerja Keuangan PT. Bank MandiriDokumen56 halamanAnalisis Kinerja Keuangan PT. Bank MandiriBianca Claudia Esperance Massie100% (1)

- Menyikapi Dan Menghitung Risiko Suku BungaDokumen4 halamanMenyikapi Dan Menghitung Risiko Suku BungaTito NovyantaraBelum ada peringkat

- 2015 PDFDokumen882 halaman2015 PDFtikaBelum ada peringkat

- Penyelesaian Kredit BermasalahDokumen27 halamanPenyelesaian Kredit Bermasalahpentholjoko100% (1)

- Analisa KreditDokumen3 halamanAnalisa KreditFirda PaembongBelum ada peringkat

- Analisis KreditDokumen11 halamanAnalisis Kredityusuf maBelum ada peringkat

- Laporan Praktek PenjualanDokumen10 halamanLaporan Praktek PenjualanVilsa Budiman100% (1)

- ShalatDokumen44 halamanShalatVilsa BudimanBelum ada peringkat

- 4 Islam Dan Mental Kewirausahaan SuburDokumen9 halaman4 Islam Dan Mental Kewirausahaan SuburWahyu Handityo AdiBelum ada peringkat

- Peraturan Dan Tata Tertib Arisan Laka2Dokumen1 halamanPeraturan Dan Tata Tertib Arisan Laka2Vilsa Budiman50% (2)

- Reward PDFDokumen14 halamanReward PDFVilsa Budiman0% (1)

- Reward PDFDokumen14 halamanReward PDFVilsa Budiman0% (1)

- Contoh Proposal PKMDokumen9 halamanContoh Proposal PKMVilsa BudimanBelum ada peringkat